今回のリアルタイムケース

あなたがBooking.comのCEOならば

いまだ取扱実績の伸びない日本事業をどう開拓し成長させるか?

今回のケースは、世界大手のオンライン・トラベル・エージェンシーであるThe Priceline Groupの宿泊予約サイト事業Booking.comの日本市場における戦略についてです。

# 欧州では絶対的な支持を獲得し、北米でも認知度は高いBooking.comの日本攻略の鍵はどこにあるでしょうか?

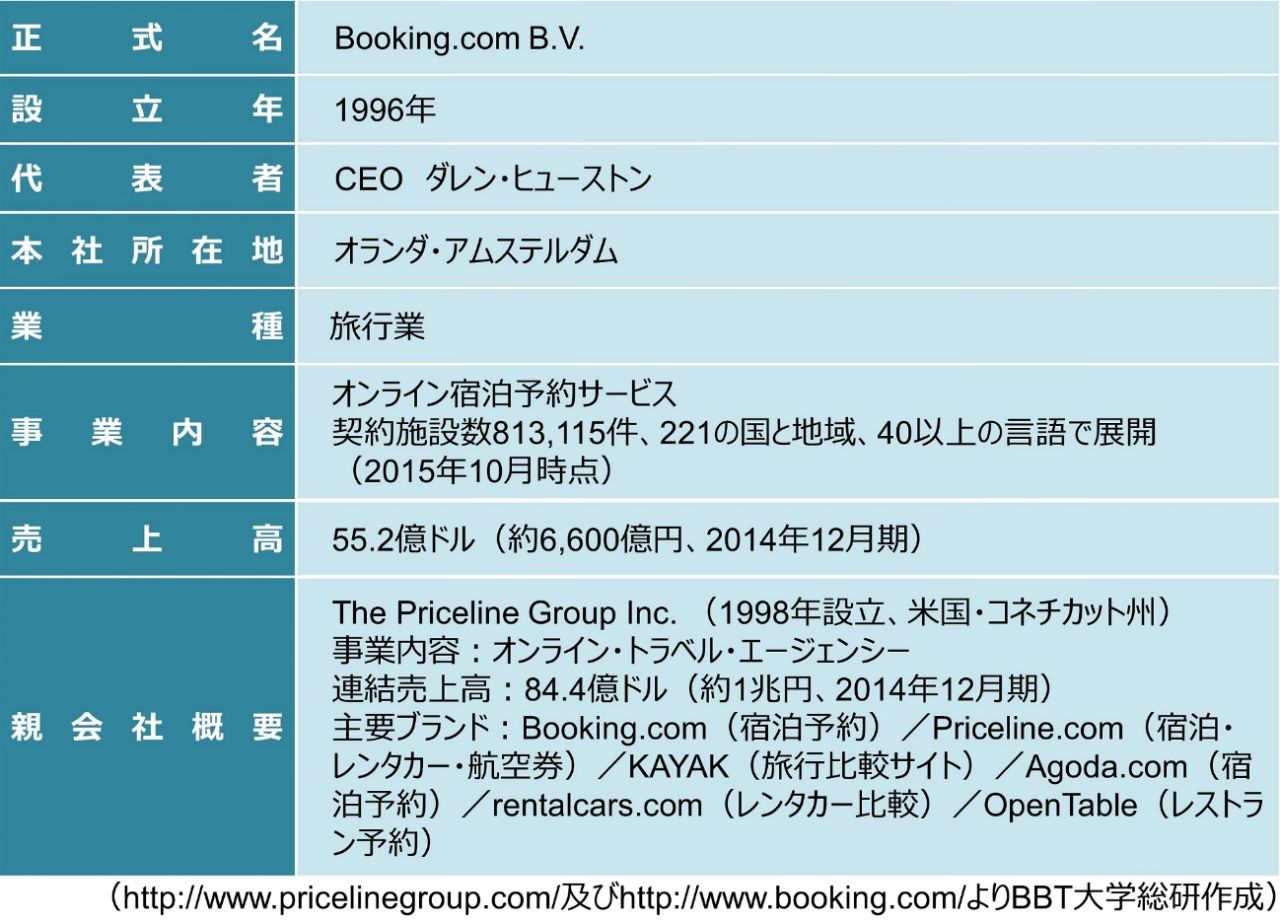

# 企業情報

以下からはBBT大学学長・大前研一による「課題と戦略」案が続きます。経営に正解はありません。読み進める前に、あなたが経営者であったならどうするか、一度考えてみてください。

※本解説は2015/3/1 BBT放送のRTOCS®を基に編集・収録しています。

大前の考える今回のケースにおける課題とは

オンライン・トラベル・エージェンシーの世界大手であるThe Priceline Group Inc.(以下Priceline)の中核事業を成すBooking.comは、世界最大級のオンライン宿泊予約サービスである。1996年の創業以来、欧州や北米で認知度を高めているが、一方で旅行業取扱高世界2位の日本市場ではその認知度は高くない。競合のひしめく日本市場をいかに開拓し、成長していくかが課題となっている。

==

◆宿泊予約サイトBooking.comで急成長 Pricelineとは

#航空券メインから宿泊予約メインへ移行

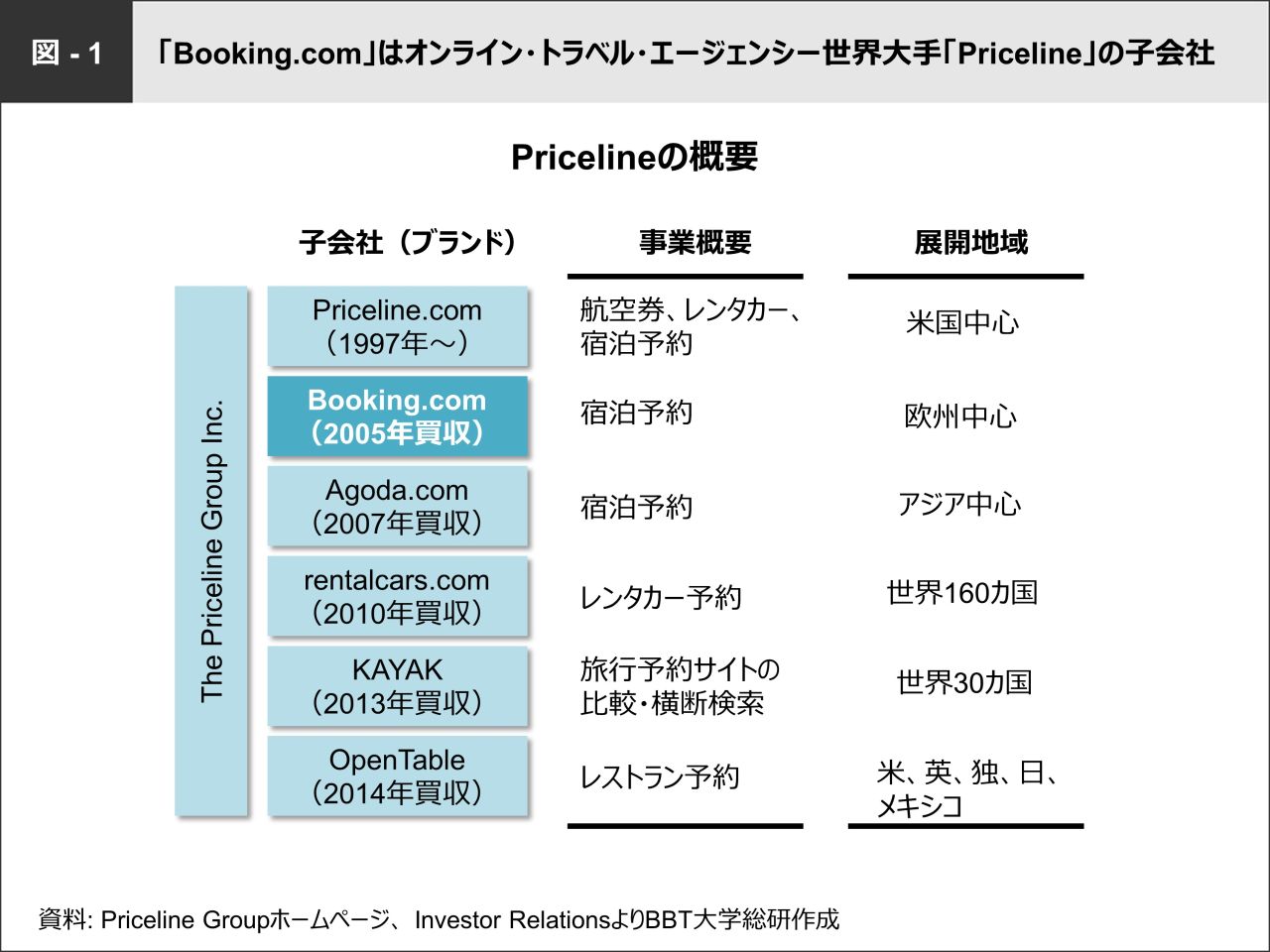

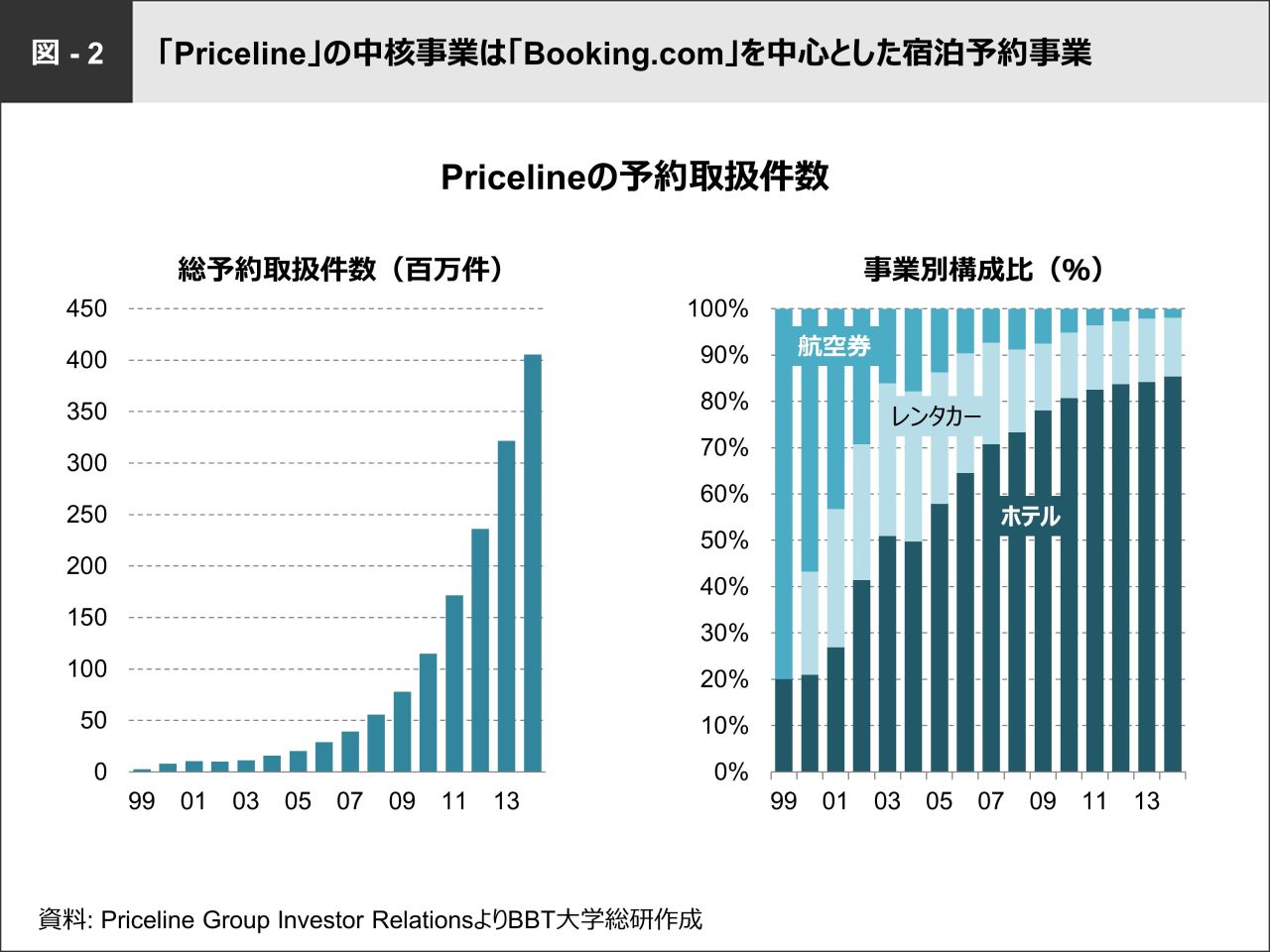

現在、世界大手のオンライン・トラベル・エージェンシーの一つであるPricelineは、創業当時はリバースオークション方式 で主に航空券を取り扱っていました。その後レンタカーなどの取り扱いを始めるも業績が上がらず苦戦していたところ、2005年に買収したBooking.comが、Pricelineの中核事業となり、世界最大級のオンライン宿泊予約サイトとして成長しました。

Pricelineは他にも、アジア中心に展開する同様の宿泊予約サービスAgoda.com も買収、続いて世界160カ国でレンタカー予約を展開するrentalcars.com、旅行予約サイトの比較・横断検索を展開するKAYAK、レストラン予約のOpenTableと次々に買収しながら成長してきました(図-1)。

Pricelineが取り扱うサービスの総予約取扱件数は2014年に年間4億件を超え、そのうち85%をBooking.comなどの宿泊予約サービスが占めており、まさにPricelineの中核事業を成しています。一方、同社の創業事業である航空券の取り扱いは現在数%となっています(図-2)。

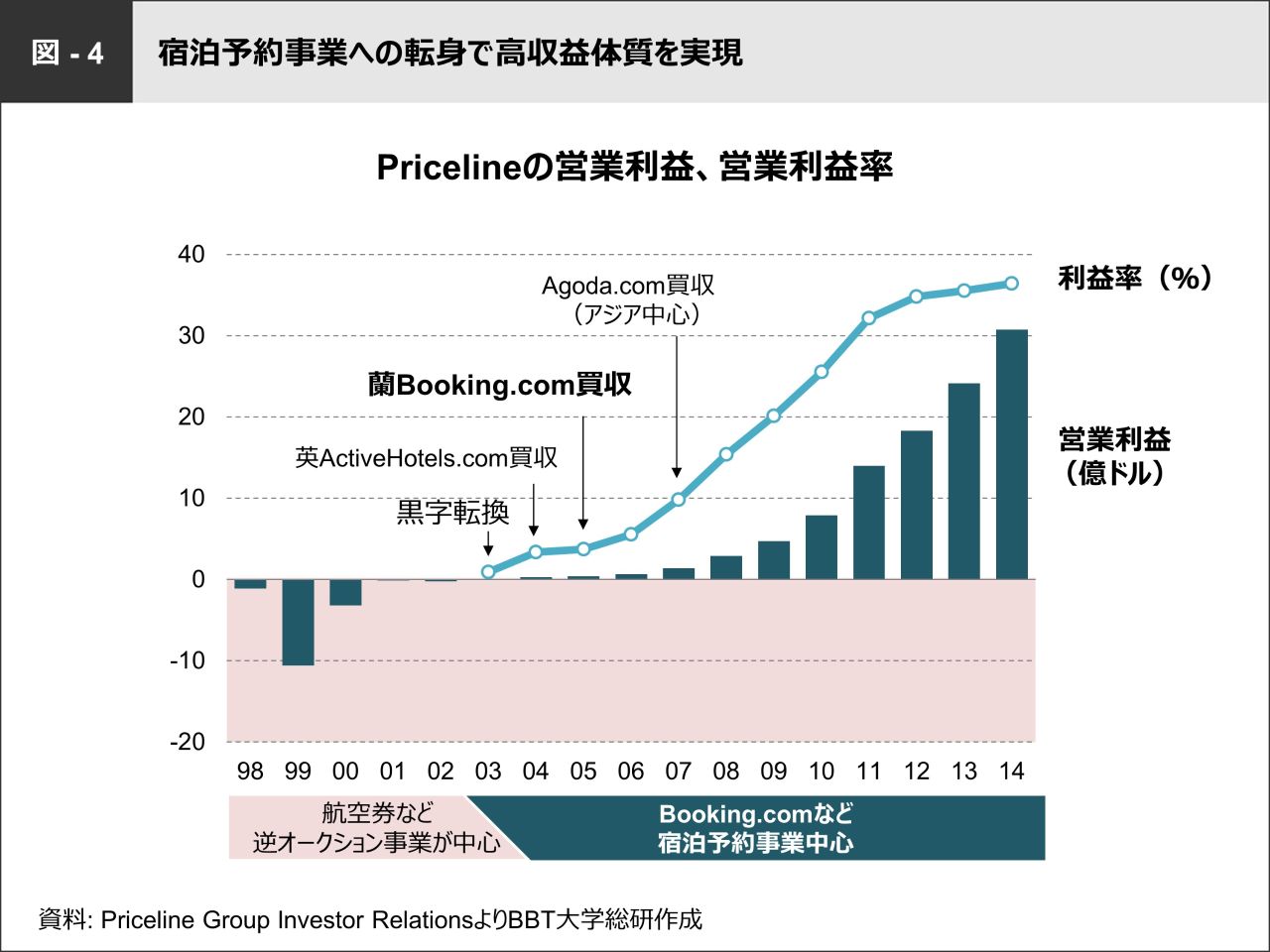

#Booking.comが成長を牽引、高収益体質を実現

[図-3/Pricelineの国・地域別売上高]を見ると、2005年のBooking.comの買収を機に売上高が急伸しています。成長の要は宿泊予約事業であり、その大半はBooking.comによるものです。また、2014年12月期ではPricelineの連結売上高84.4億ドルのうち、約65%の55.2億ドルがBooking.comによる売上高になっています。

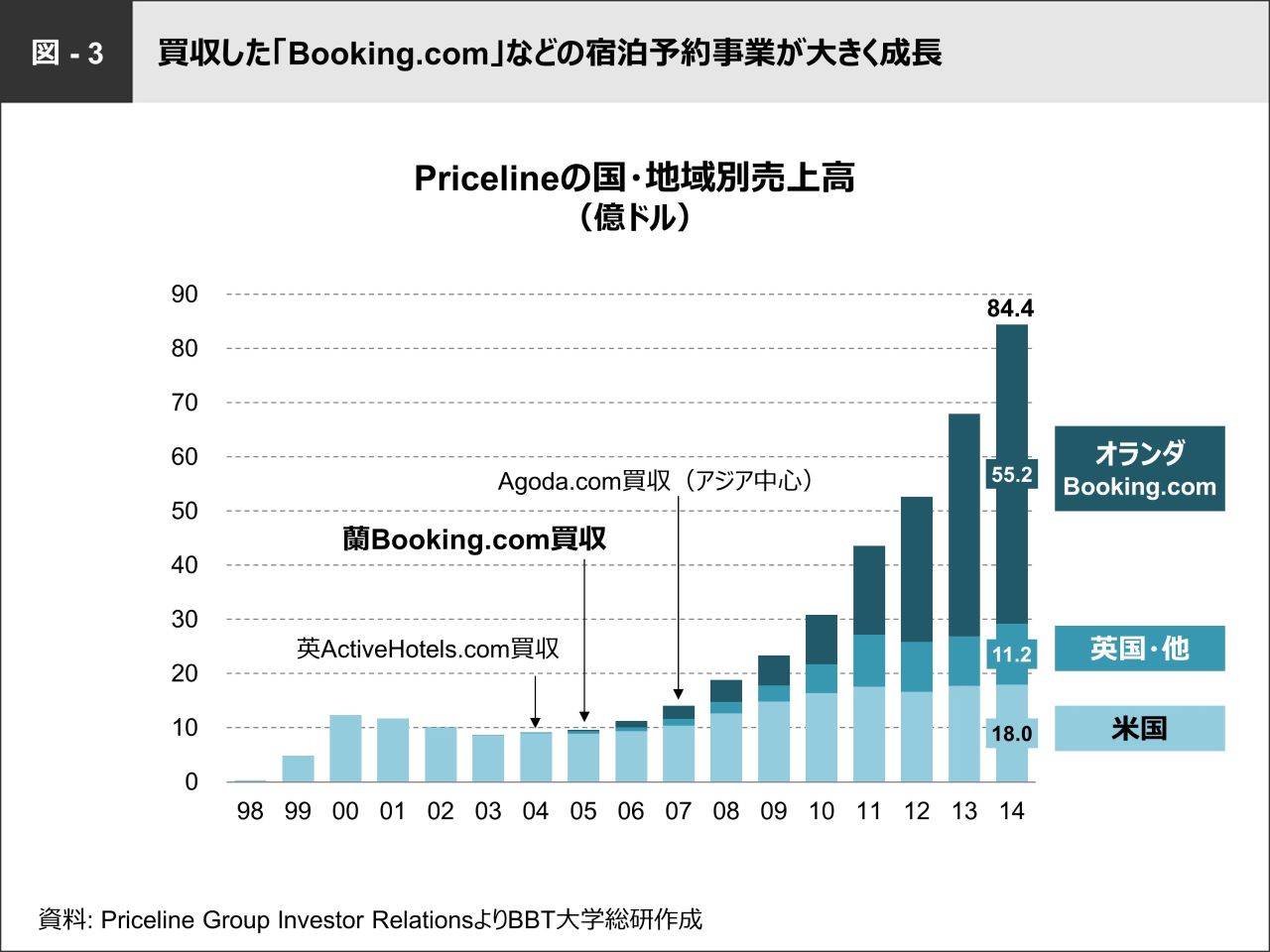

Booking.comの成長に伴い、営業利益も大きく伸びています(図-4)。Pricelineの主力事業が航空券のリバースオークションであった初期の頃は赤字でしたが、宿泊予約事業が主力になるにつれ黒字に転換、2014年には営業利益31億ドル、営業利益率は36%という高収益を実現しています。これは、同業のライバルであるExpedia の連結売上高57.6億ドル、営業利益率10%(2014年12月期)と比較すると驚異的な数字であることがわかります。

◆世界の旅行業の現状とPricelineの立ち位置

#日本の旅行業取扱高は世界で2位 アジア大洋州は三大市場の一つ

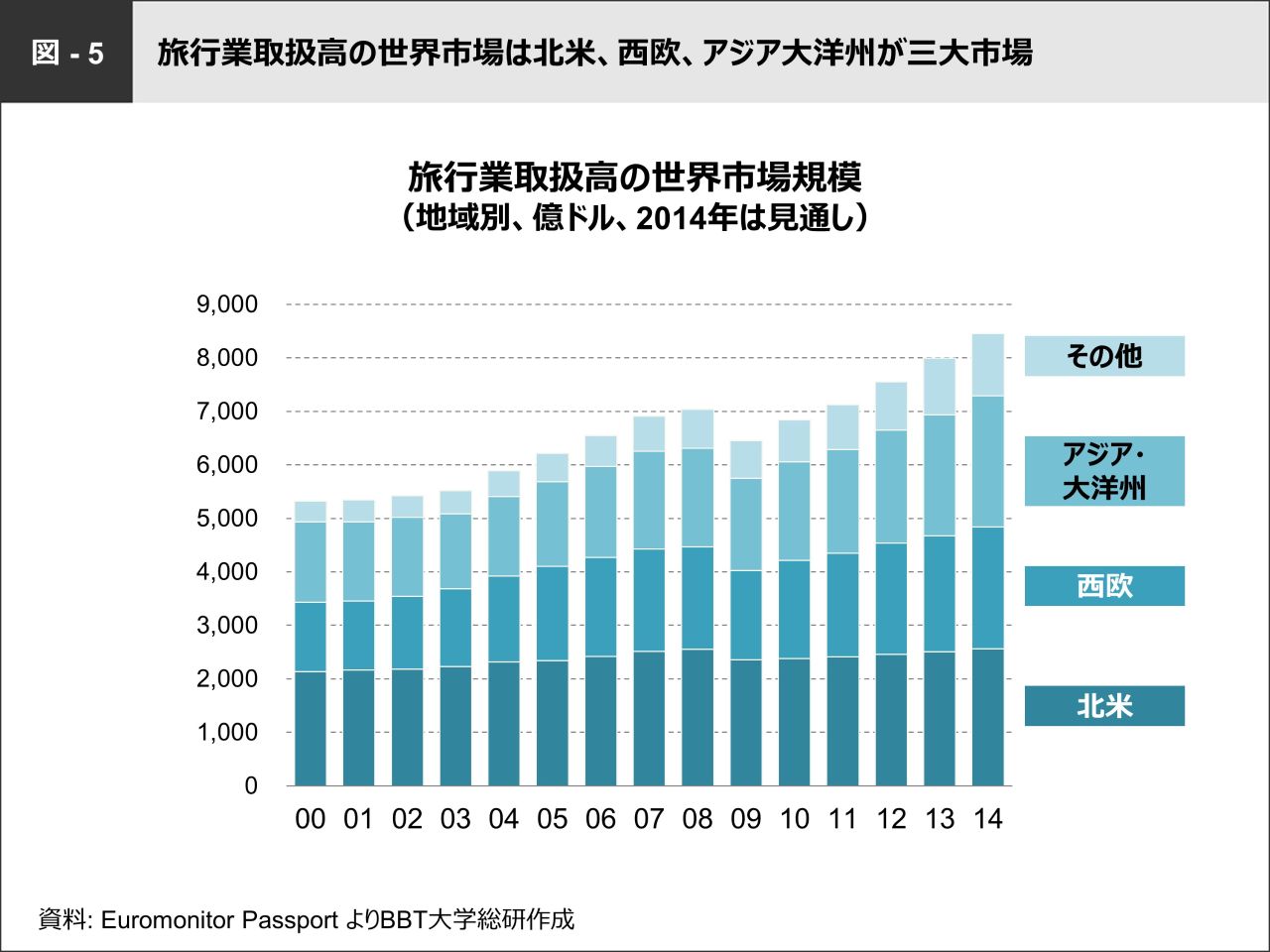

旅行取扱サービス業の世界市場は成長を続けています(図-5)。直近10年間でも、2004年の6,000億ドル弱から8,500億ドル弱と、約2,500億ドル(1ドル100円換算で約25兆円)の市場が新たに創出されています。地域別では、北米、西欧、アジア・大洋州が三大市場を形成しています。

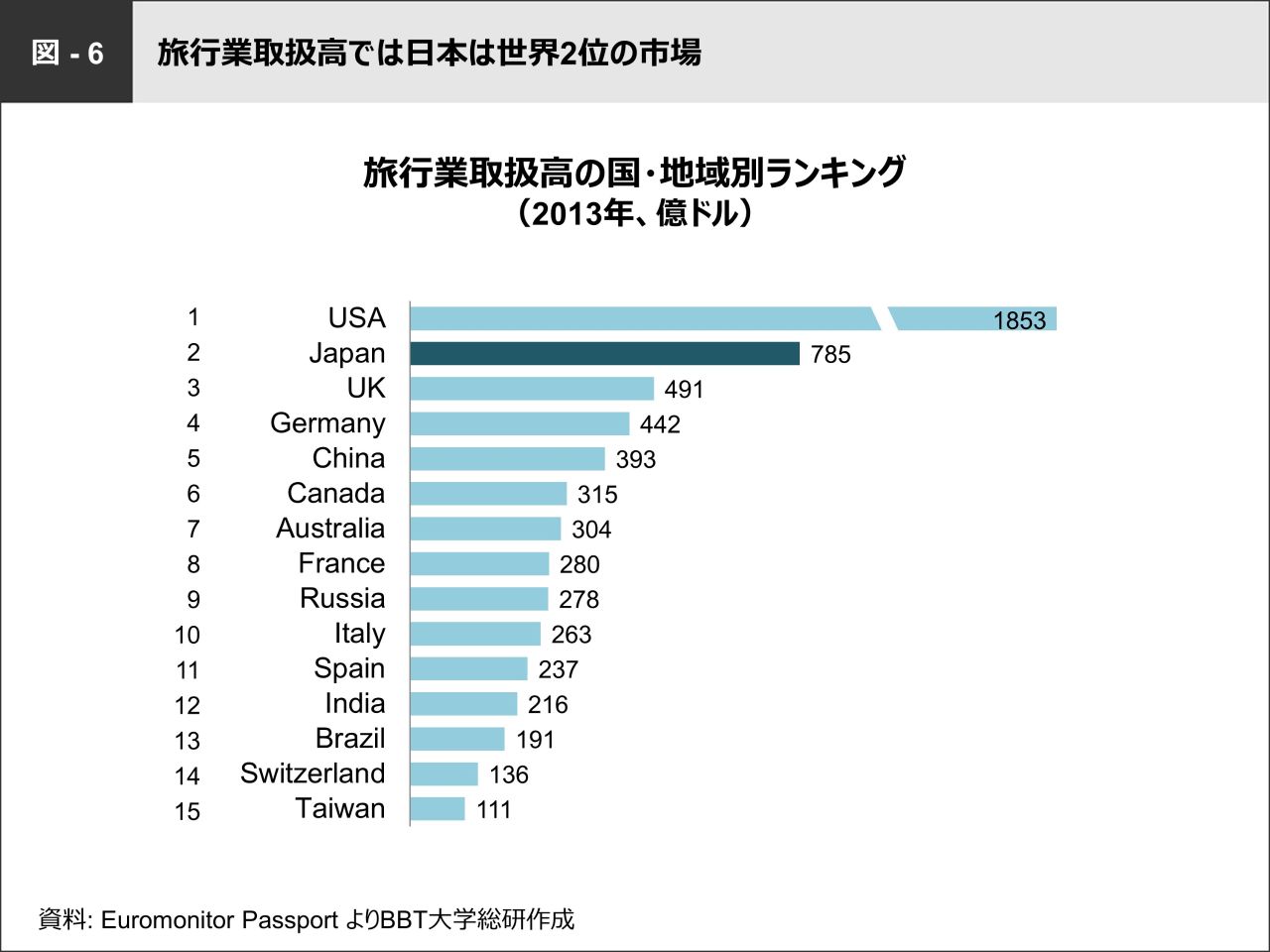

さらに細分化し[図-6/旅行業取扱高の国別ランキング]を見ていくと、日本は世界で2位となっています。その2倍半近い数字で桁違いの1位を誇るのが米国です。続いて、3位に英国、4位にドイツと続き、5位に中国が入ってきます。即ち、Booking.comにとって世界2位の日本市場の開拓は、極めて重要な課題といえます。

#世界最大級でありながらアジアに弱いPriceline

[図-7/旅行業者取扱高の世界ランキング]を見てみると、Pricelineは世界2位で、1位のExpediaとほぼ並んでいます。両社とも創業20年に満たないオンライン専業の旅行業者ですが、伝統的な旅行代理店やビジネス旅行専門業者をおさえ世界トップを争っています。

日本の旅行業者は7位にJTBがランクインしていますが、JTBはPricelineの競合であるExpediaと宿泊施設を相互提供するなど、すでに提携関係を結んでいます。また、オンライン専業で10位のオービッツ(米国)はExpediaが買収済みです。

JTB以外の日本の旅行業者については、17位の日本旅行を筆頭に、H.I.S.、阪急阪神ホールディングス、近畿日本ツーリスト、楽天トラベルと、いずれも取扱高3〜4千億円レベルで20位前後に集中しています。

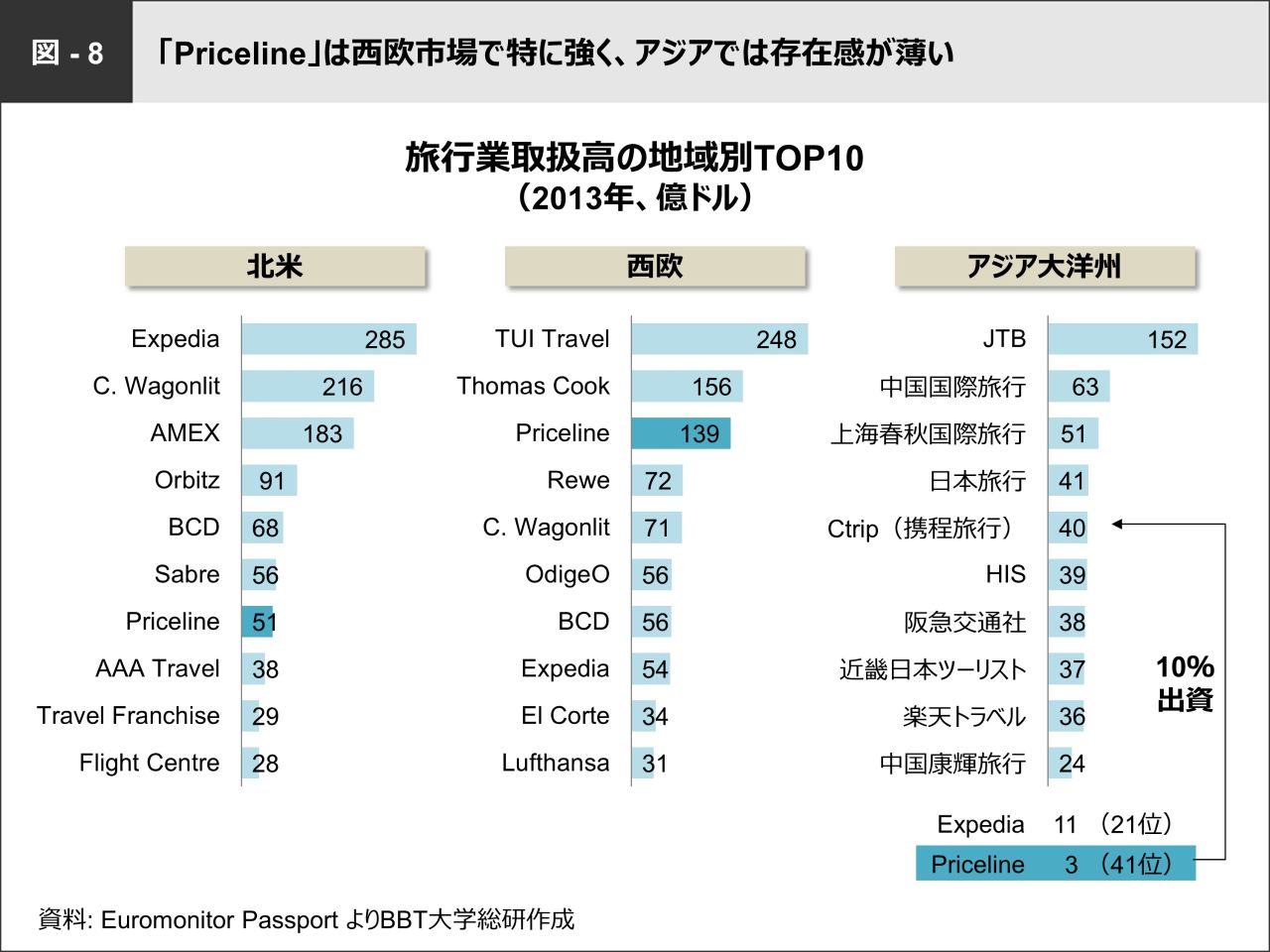

地域別に事業者別ランキングを見ると、北米ではやはりExpediaが非常に強いです(図-8)。2位はビジネス旅行を取り扱うCarlson Wagonlit(カールソン・ワゴンリー)、3位にAMEXがランクインしてくるところは北米ならではといえるでしょう。Pricelineも7位と健闘しています。Booking.comが本社を置く西欧においては、伝統的旅行代理店であるTUI Travel(トゥイ・トラベル)、Thomas Cookに続いてPricelineは3位に位置します。

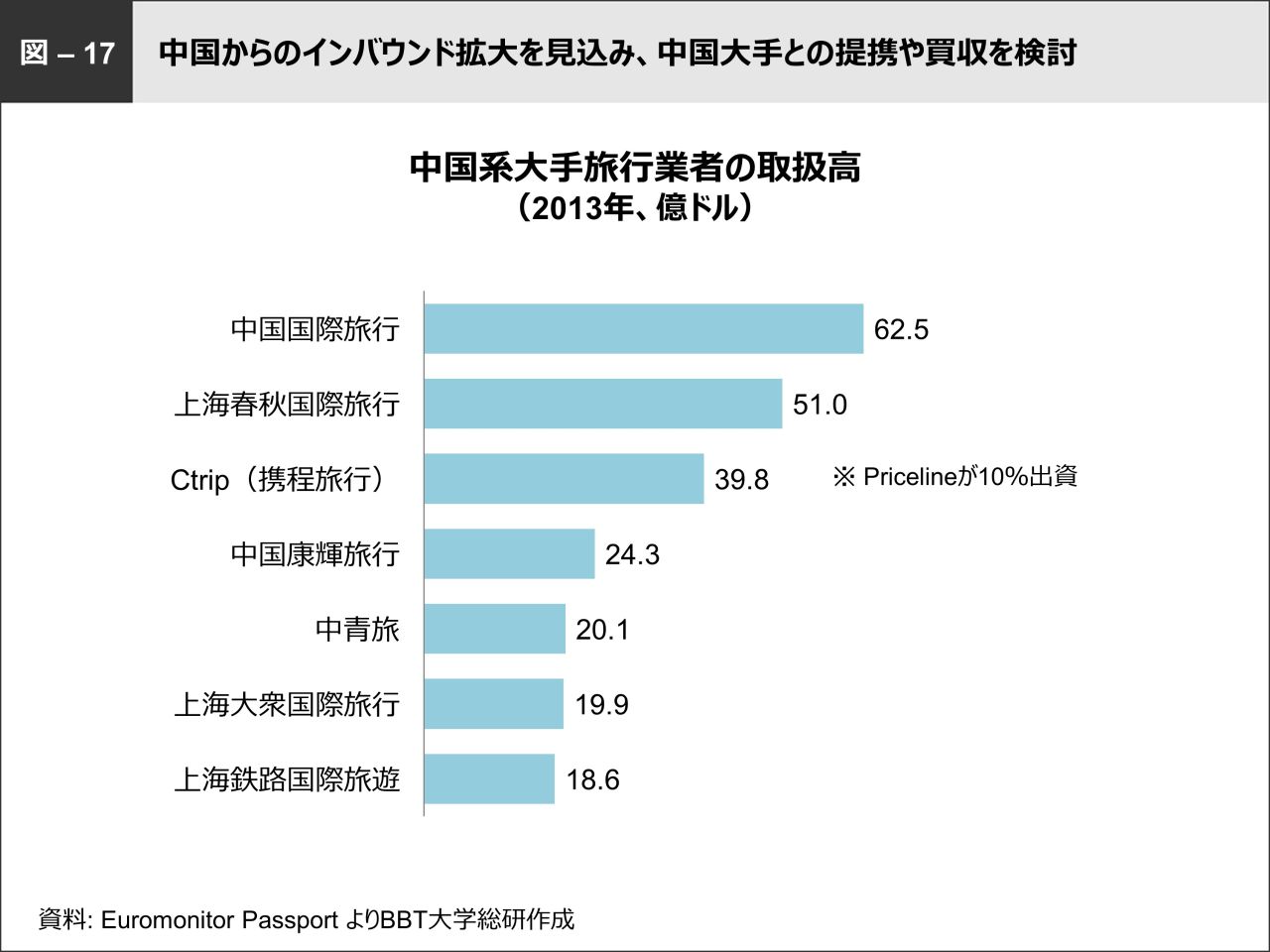

ところが、アジア大洋州においては、Pricelineはトップ10はおろか、20位、30位以内にもランクインせず、41位という結果です。1位はいうまでもなくJTBの独走で、以下、中国国際旅行 、日本にも多くの観光客を送り込んでいる上海春秋国際旅行 などが続きます。Pricelineは5位の中国のCtrip に10%ほど出資していますが、やはりアジア大洋州では存在感が薄いといわざるをえません。

◆急増する訪日外国人旅行者 日本の旅行事情の現状

#外資参入の余地はアウトバウンド市場とインバウンド市場に

Booking.comの日本市場での展開を考えるにあたり、ここからは日本の旅行市場の現状を紐解きながら、参入の道を探っていきましょう。

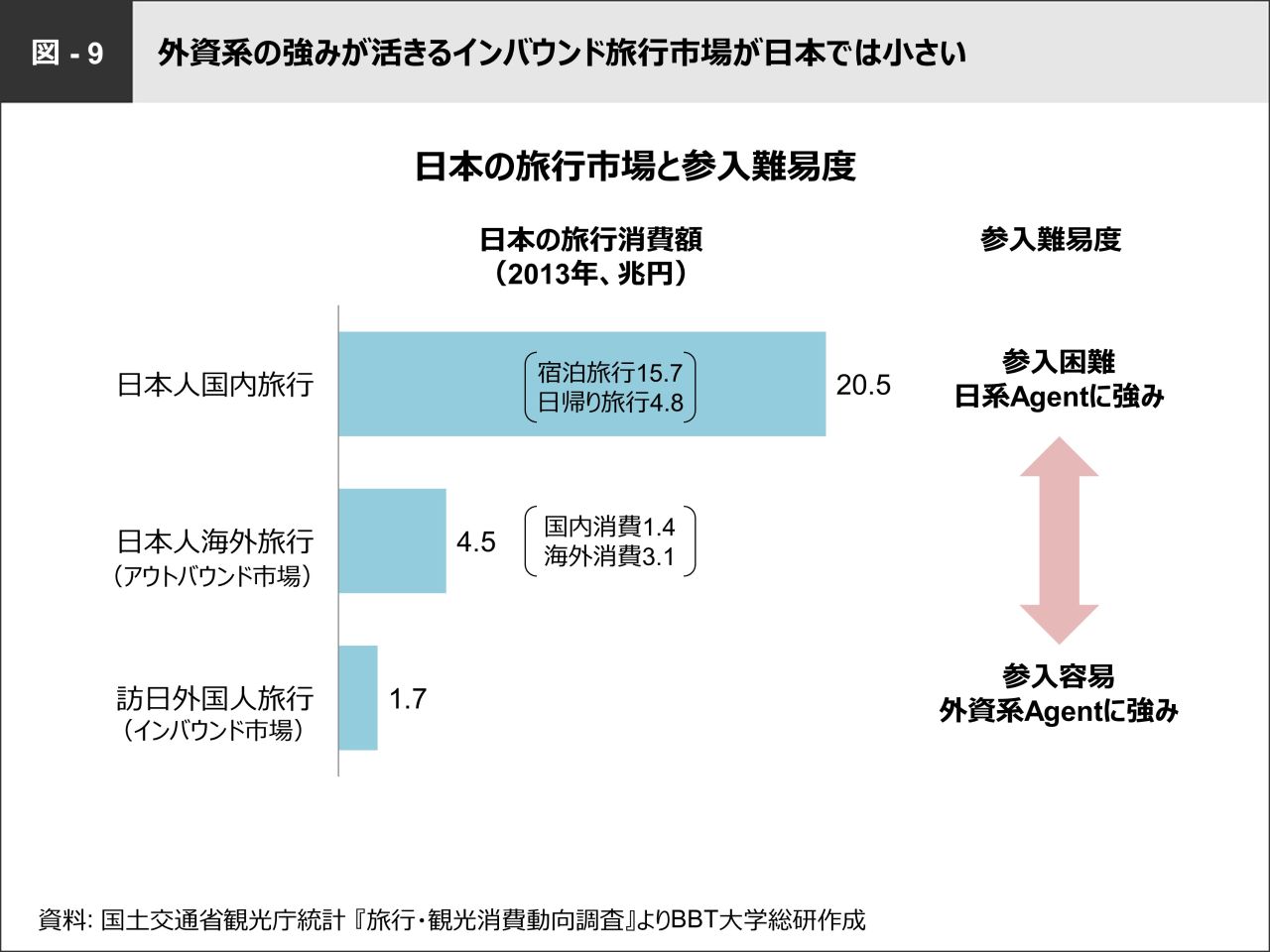

[図-9/日本の旅行市場と参入難易度]をご覧ください。旅行消費額で日本市場を概観すると、旅行消費額の総額は26.7兆円で、日本人による国内旅行が20.5兆円、日本人海外旅行の旅行消費額が4.5兆円、訪日外国人による旅行消費額が1.7兆円となっています。旅行消費総額の8割弱が国内旅行ですが、やはりこの市場は国内のエージェントがさまざまな面で強く、外資系エージェントの自力参入は困難です。外資系エージェントが強みを発揮できる訪日外国人旅行(インバウンド市場)は、現状では市場規模が小さく、参入のうまみが小さいことが難点です。

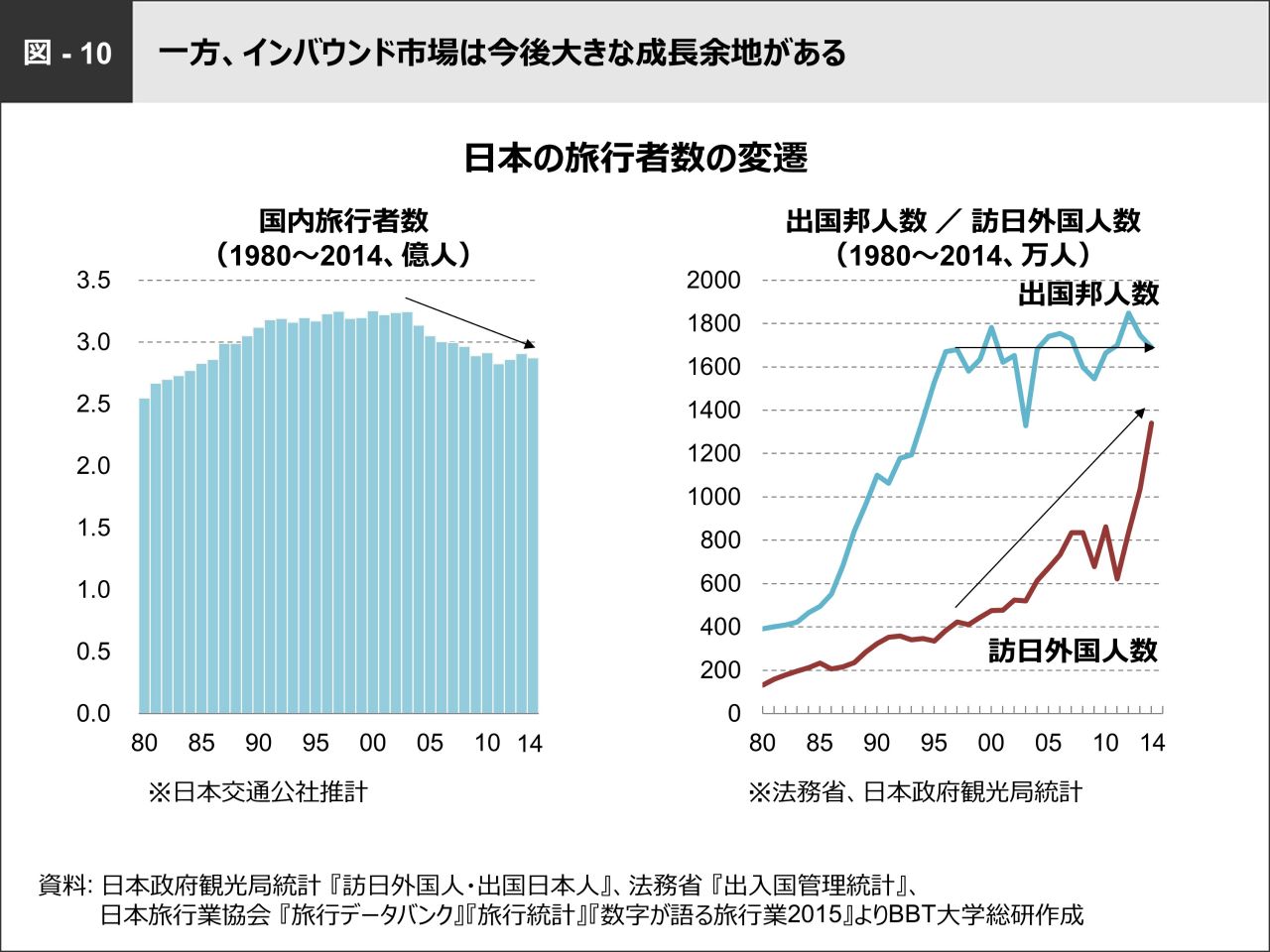

一方で、旅行者数の推移を見ると、日本国内の旅行者数は長期減少傾向になっており、出国邦人数は90年代後半からほぼ横ばいで推移しています。ところが、訪日外国人旅行者数はここ数年で爆発的に増えており、インバウンド市場は今後とも大きな成長が見込めます(図-10)。

したがって、外資系エージェントであるBooking.com(Priceline)は、まずインバウンド市場でシェアを確保すること、特に訪日外国人の中心となっている東アジア諸国(中国、韓国、台湾等)の訪日旅行客を取り込むことが一つの課題となります。

#楽天トラベルとじゃらんnetが突出して強い日本の旅行

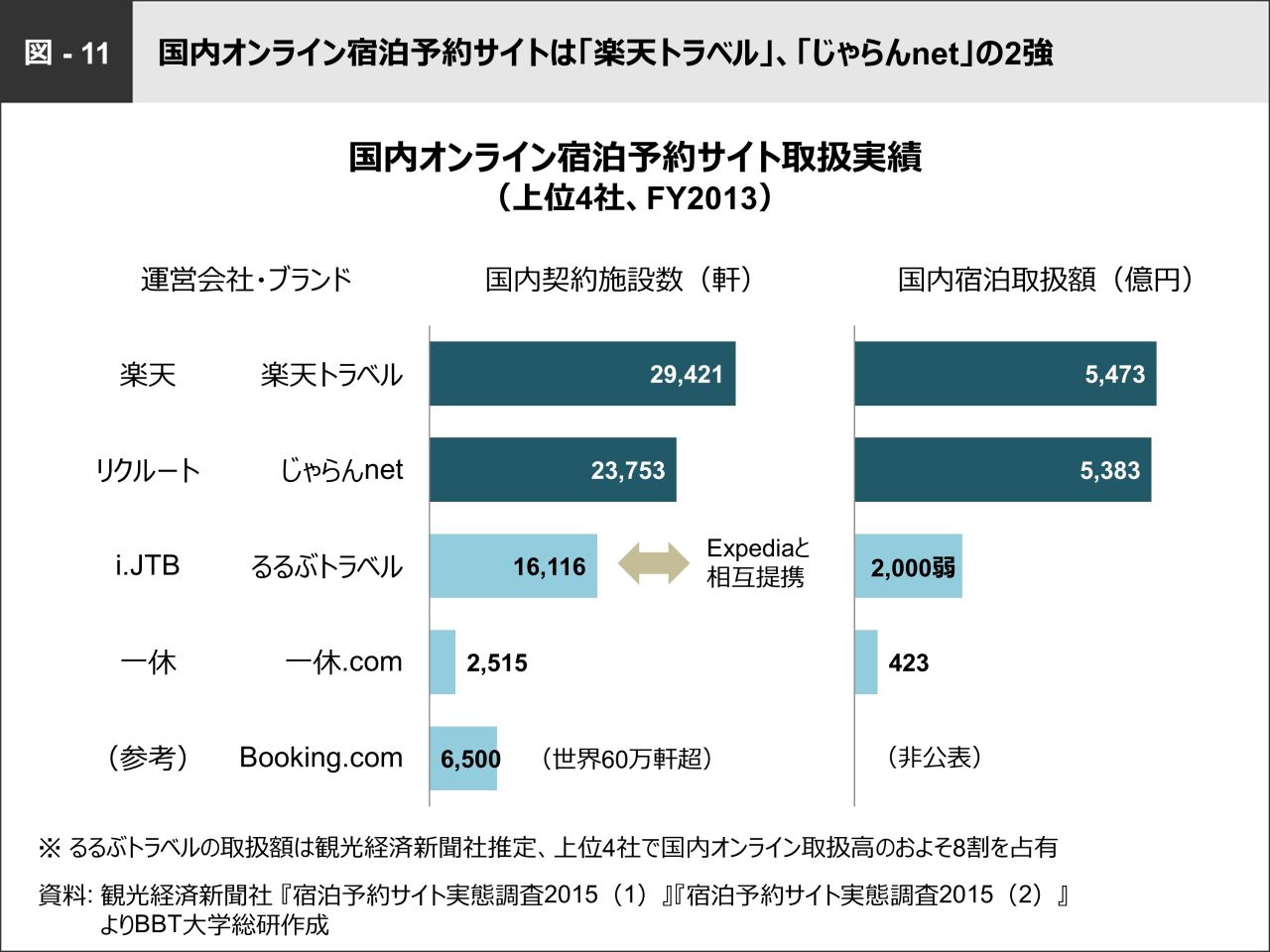

では日本の旅行者は、どのようなオンライン宿泊予約サイトを利用しているのでしょうか(図-11)。

競合に大差をつけて上位に位置するのが、楽天の楽天トラベル、リクルートのじゃらんnet。このツートップを追いかけるのはi.JTB のるるぶトラベルで、こちらはJTBグループが手がけており、先に出てきたようにExpediaとすでに提携しています。またるるぶトラベルに続く一休の一休.comですが、このサイトは高級ホテル・旅館が主力ですので施設数も約2500件と少なく、取扱高も400億円程度にとどまります。

Booking.comはどの程度利用されているのかというと、日本国内の契約施設は6500件。世界中に60万件超あることを思えば桁が小さいですが、それでも6500件を持っていながら、取扱高は数字に表すことができないほど小さいのが現実です。

◆Booking.comの国内旅行市場開拓には買収が必須

#弱点は買収でカバー 得意分野はさらなる強化を

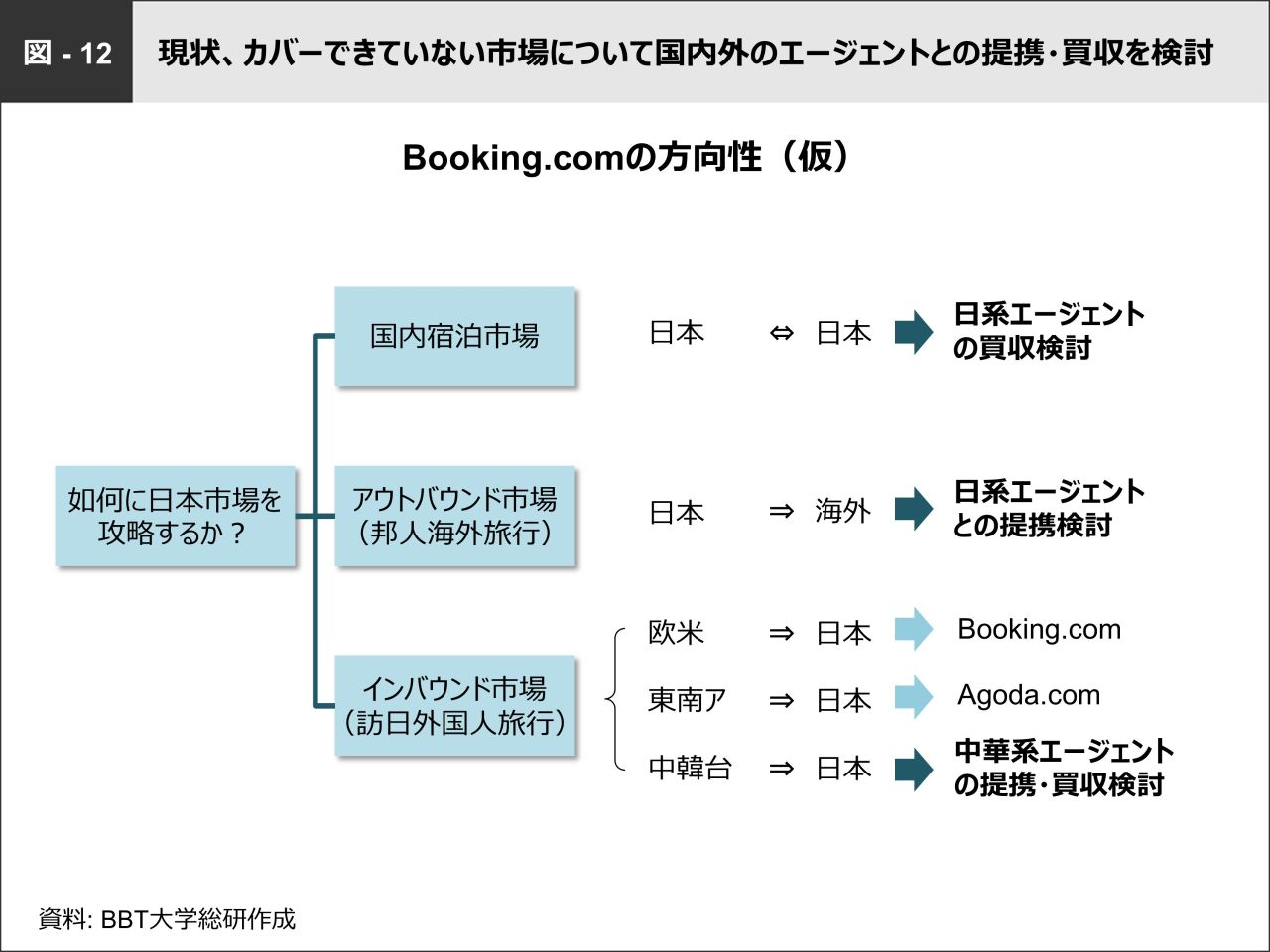

世界及び日本の旅行事情を理解したうえで、ここからはBooking.comの戦略を考えていきたいと思います(図-12)。

アジアでの存在感が薄く、日本国内での取扱高の小ささを考えると、やはり地元に強いエージェントの買収や提携は重要な戦略です。まず邦人をターゲットとした市場、つまり国内宿泊市場及びアウトバウンド市場(邦人海外旅行)においてはいずれも、日系エージェントの買収あるいは提携を検討する必要があります。

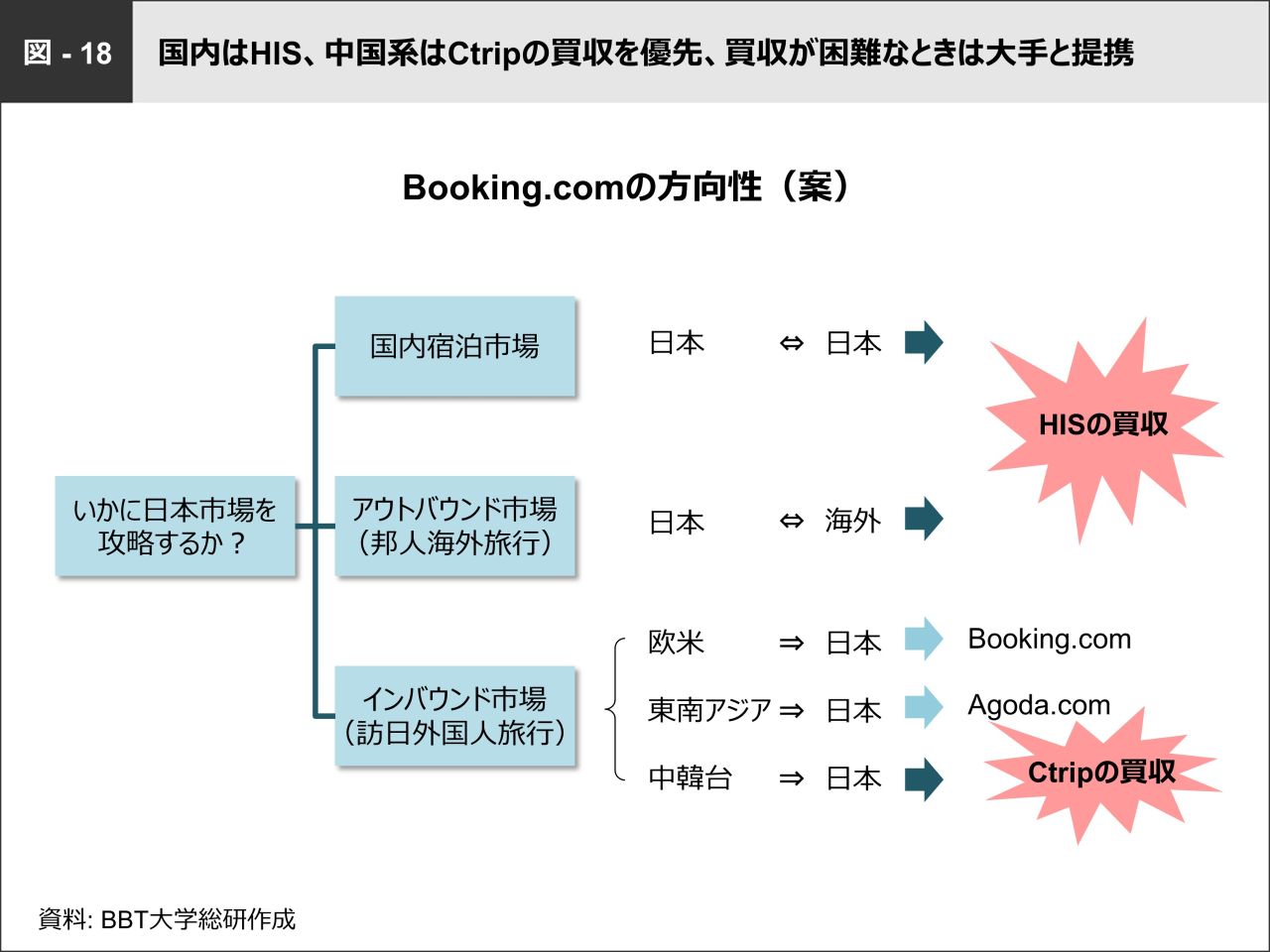

一方で訪日外国人をターゲットとしたインバウンド市場については、欧米からの訪日客はBooking.comの得意とするところですから、日本の契約施設数6500件をさらに増やしていくことで大きな成長も可能でしょう。また東南アジアからの訪日客については、Pricelineがすでに持っているAgoda.comを今以上に活用しなければなりません。中国、韓国、台湾からの訪日客については、中華系エージェントとの提携や買収を検討するべきです。

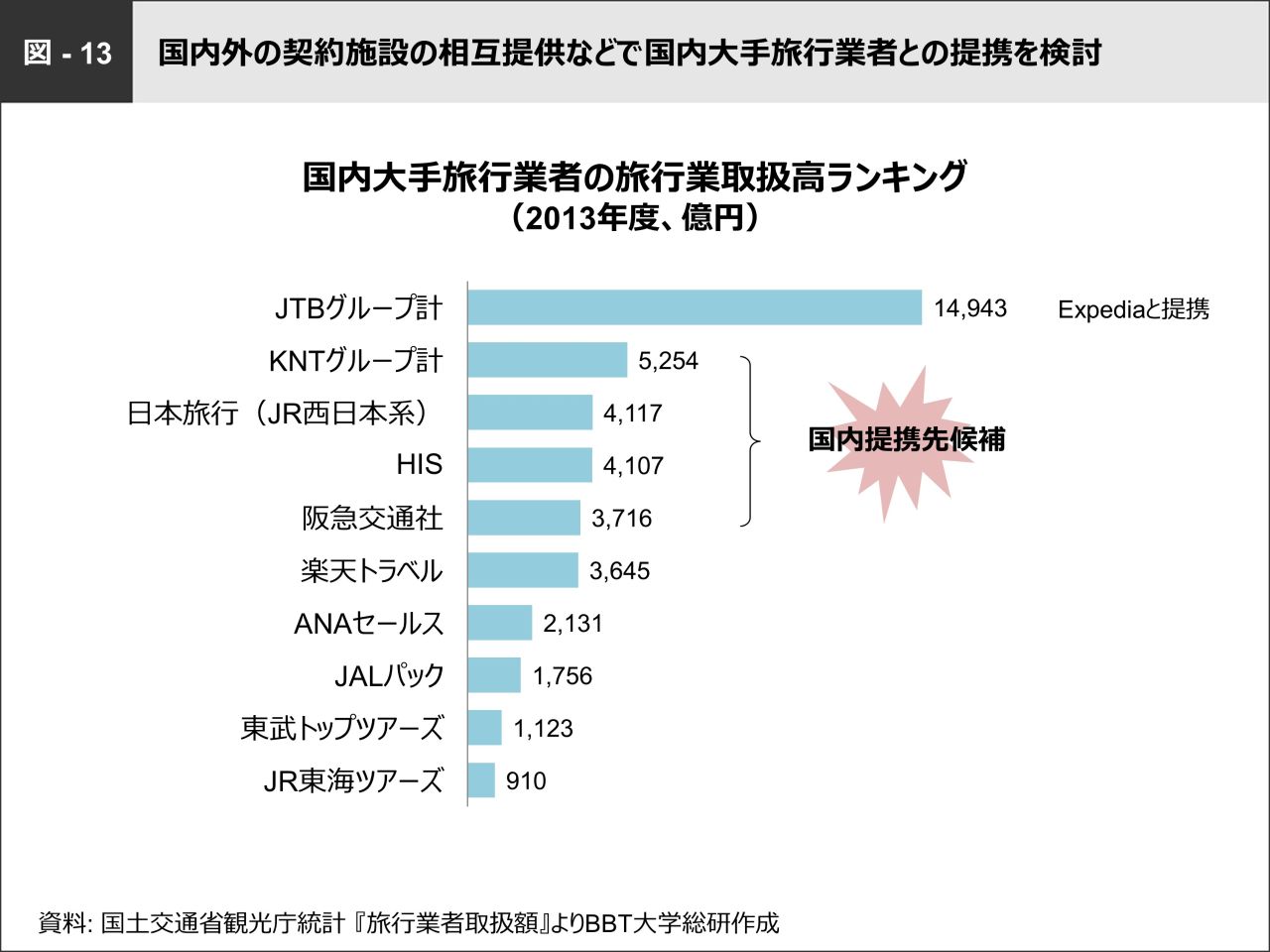

日系エージェントとの提携先としては、すでにExpediaがJTBと契約施設の相互提供で提携関係にあるため、KNTグループ(近畿日本ツーリスト)、日本旅行、H.I.S.、阪急交通社などの大手旅行代理店が提携先として考えられます(図-13)。

#日系エージェントの最良の買収候補は?

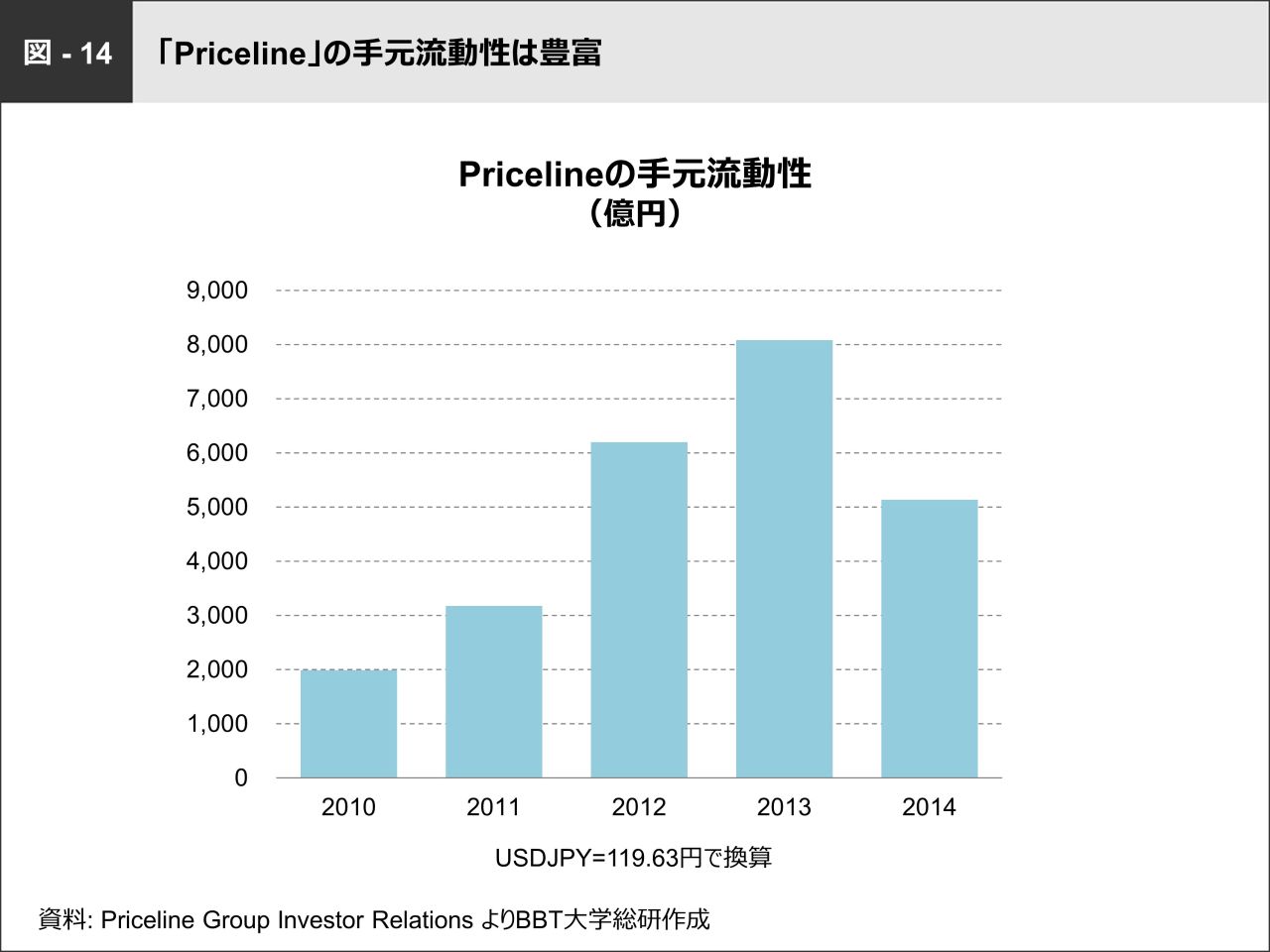

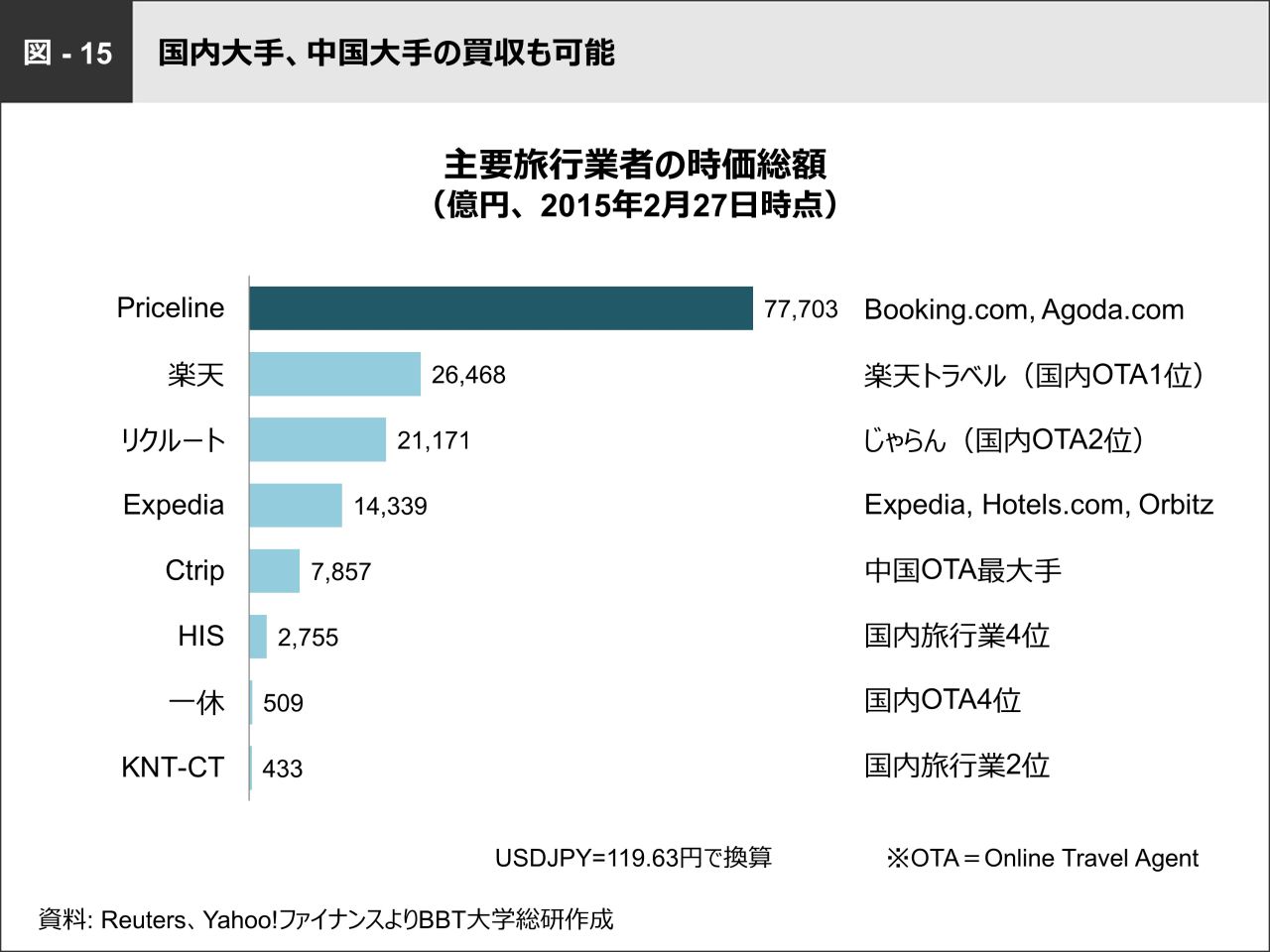

買収にあたりPricelineの手元流動性を確認すると、2014年時点でおよそ5000億円はあります(図-14)。また、主要旅行業者の時価総額を見ると、Pricelineは7.8兆円と突出しています(図-15)。これはほとんどの日系エージェントを買収対象とすることが可能な額です。

買収対象を絞り込むと、まず、JTBと提携しているExpediaが考えられますが、これは北米で独占禁止法に抵触することが予想されますので手が出せません。楽天やリクルートは本業が全く異なるため、これらを買収することにシナジーはありません。また、楽天トラベルやじゃらんnetだけを買収したくても、これらの親会社が好調な事業を売却することは非現実的です。その他、国内大手ではH.I.S.、一休、KNT-CTが上げられ、時価総額に照らし合わせても買収は可能ですが、一休の高級旅館・ホテル路線はターゲットを絞り込みすぎており、外国人旅行者相手では厳しいでしょう。したがって、H.I.S.やKNT-CTを買収候補先として検討するのが良いと思われます。

#ポイントプログラムも重要な検討材料

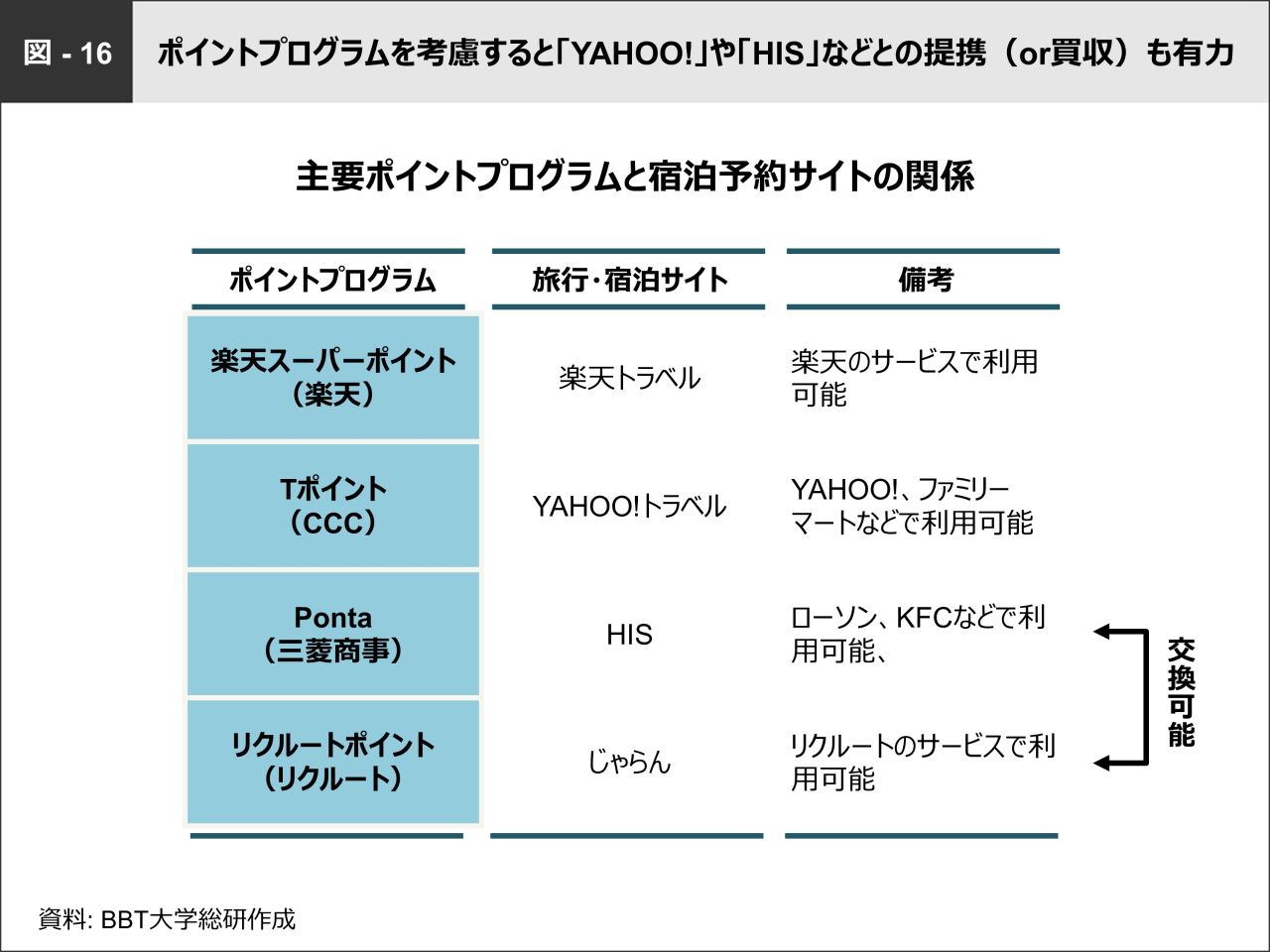

さらに買収を考えていくうえで外せない要素が、ポイントプログラムです(図-16)。実は楽天トラベルやじゃらんnetの強さには、ポイントプログラムが大きく関係しています。楽天トラベルなら楽天スーパーポイント、じゃらんnetならリクルートポイントを貯めることができるので、たとえば出張のたびに楽天トラベルで予約をしてポイントを貯めていくということを、ビジネスマンは密かな楽しみにしていたりするのです。ここに、楽天トラベルが年間3000万泊も実現できる理由があります。

他を見ると、Yahoo!トラベルはカルチュア・コンビニエンス・クラブ(CCC)と提携してTポイントを、H.I.S.は三菱商事系の会社と提携してPontaを導入しています。またPontaとリクルートポイントは交換可能です。

これらポイントプログラムを考慮すると、買収候補としてはH.I.S.が最有力になってきます。

#中華系エージェントの提携・買収候補は?

インバウンド市場では、中華系エージェントの買収を検討すべきです。Pricelineが10%出資しているCtripはオンライン専業であり、中国における旅行業取扱高で3位の事業者です(図-17)。今なら丸ごと買収することも可能です。また、中国からのインバウンド拡大を見込むのであれば、現在すでに多くの旅行者を日本へ送っている上海春秋国際旅行あたりも提携候補先として非常にマッチするのではないかと思います。

◆買収+適切な人材起用できめ細かな国内市場開拓を

#日本の旅行業に精通した人材投入が欠かせない

これまでの考察から今一度Booking.comの戦略を整理してみましょう。

国内宿泊市場とアウトバウンド市場に関しては日系エージェントの買収・提携が必要でしたが、エージェントの規模、ポイントプログラムなど総合的に考えていくと、H.I.S.が買収候補として魅力があり、最適ではないかと導き出されます。H.I.S.は格安旅行業者としての知名度があり、国内旅行だけでなくアウトバウンド市場での取り込みも期待できます。

インバウンド市場に関しては、Booking.comとAgoda.comをより日本化し、日本の提携施設数を増やしていくこと。中国、韓国、台湾からの旅行者に対しては10%出資にとどまらずCtripを買収することが必要です(図-18)。

そしてその実現のためには、日本の旅行業に精通した人材の投入も必須です。Amazonが起用したジャスパー・チャン がアマゾン ジャパンを地道に築き上げてきたように、空中戦ではなく地に足のつくところで勝負していける人材を置き、本気でやっていかなければ上手くいかないと思います。そのようにきめ細かく開拓していくことができれば、おそらく旅館やホテルもBooking.comを歓迎し、いずれは日本での宿泊予約サイトとしての地位が確立されていくのではないでしょうか。

◆まとめ/Booking.comの戦略案

戦略案1

国内宿泊市場及びアウトバウンド市場(邦人海外旅行)は、H.I.S.を買収し強化。

戦略案2

インバウンド市場(訪日外国人旅行)は、欧米向けにはBooking.comを、東南アジア向けにはAgoda.comをそれぞれ磨き日本化する。中国、韓国、台湾向けにはCtripの買収を検討。

戦略案3

上記を成功させるため、日本の旅行業に精通した人材を起用する。

(RTOCS® 2015/3/1放送より編集・収録)

※引用元のURLは末尾にあります。

==

●本書籍は以下より購入いただけます。

BBTリアルタイム・オンライン・ケーススタディ Vol.9

もしも、あなたが「JCBの社長」「Booking.comのCEO」ならばどうするか?)

●RTOCSバックナンバー

http://www.bbt757.com/pr/rtocs/

■RTOCS®を視聴可能なプログラム

・Business Breakthrough Ch(ビジネス・ブレークスルーチャンネル)

■ビジネス・ブレークスルー大学以外でRTOCS®に取り組むプログラム

・ボンド大学大学院ビジネススクールBBTグローバルリーダーシップMBAプログラム

■RTOCS®の基礎となる思考法を学ぶプログラム

==

■各種プログラムの運営元

==

※本書収録の情報について

■本書はBBT大学総合研究所が学術研究及びクラスディスカッションを目的に作成しているものであり、当該企業のいかなる経営判断に対しても一切関与しておりません。■当該企業に関する情報は一般公開情報、報道等に基づいており、非公開情報・内部情報等は一切使用しておりません。■図表及び本文中に記載されているデータはBBT大学総合研究所が信頼できると判断した各種情報源から入手したものですが、当総研がその正確性・完全性を保証するものではありません。■BBT大学総合研究所として本書の情報を利用されたことにより生じるいかなる損害についても責任を負うものではありません。

<本ケースの引用元URL>

■Priceline Group

http://www.pricelinegroup.com/

■Priceline Group Investor Relations

http://ir.pricelinegroup.com/

■Euromonitor Passport

http://www.euromonitor.com/

■国土交通省観光庁統計『旅行・観光消費動向調査』

http://www.mlit.go.jp/kankocho/siryou/toukei/shouhidoukou.html

■国土交通省観光庁統計『旅行業者取扱額』

http://www.mlit.go.jp/kankocho/siryou/toukei/toriatsukai.html

■日本政府観光局統計『訪日外国人・出国日本人』

http://www.jnto.go.jp/jpn/reference/tourism_data/visitor_trends/index.html

■法務省『出入国管理統計』

http://www.moj.go.jp/housei/toukei/toukei_ichiran_nyukan.html

■日本旅行業協会『旅行データバンク』

https://www.jata-net.or.jp/data/

■日本旅行業協会『旅行統計』

https://www.jata-net.or.jp/data/stats/

■日本旅行業協会『数字が語る旅行業2015』

https://www.jata-net.or.jp/data/stats/2015/pdf/2015_sujryoko.pdf

■観光経済新聞社『宿泊予約サイト実態調査2015(1)』

http://www.kankokeizai.com/image/2015pdf/20150105_09.pdf

■観光経済新聞社『宿泊予約サイト実態調査2015(2)』

http://www.kankokeizai.com/image/2015pdf/20150117_07.pdf

■JTBプレスリリース

http://www.jtbcorp.jp/jp/press_release/

■JTBプレスリリース『旅行動向見通し2015』

http://www.jtbcorp.jp/scripts_hd/image_view.asp?menu=news&id=00001&news_no=1960

■Reuters

http://www.reuters.com/finance/stocks