●今回のリアルタイムケース

あなたがゼンショーホールディングスの社長ならば

上場以来初の赤字決算となった業績を回復するため

どのような戦略転換を図るか?

今回のケーススタディは、日本を代表するフードサービス企業の一つであるゼンショーホールディングス(以下、ゼンショー)の戦略についてです。

# 上場来初の赤字決算に陥った要因は何でしょうか?

# 業績、社会的信頼ともに回復させるための戦略とは?

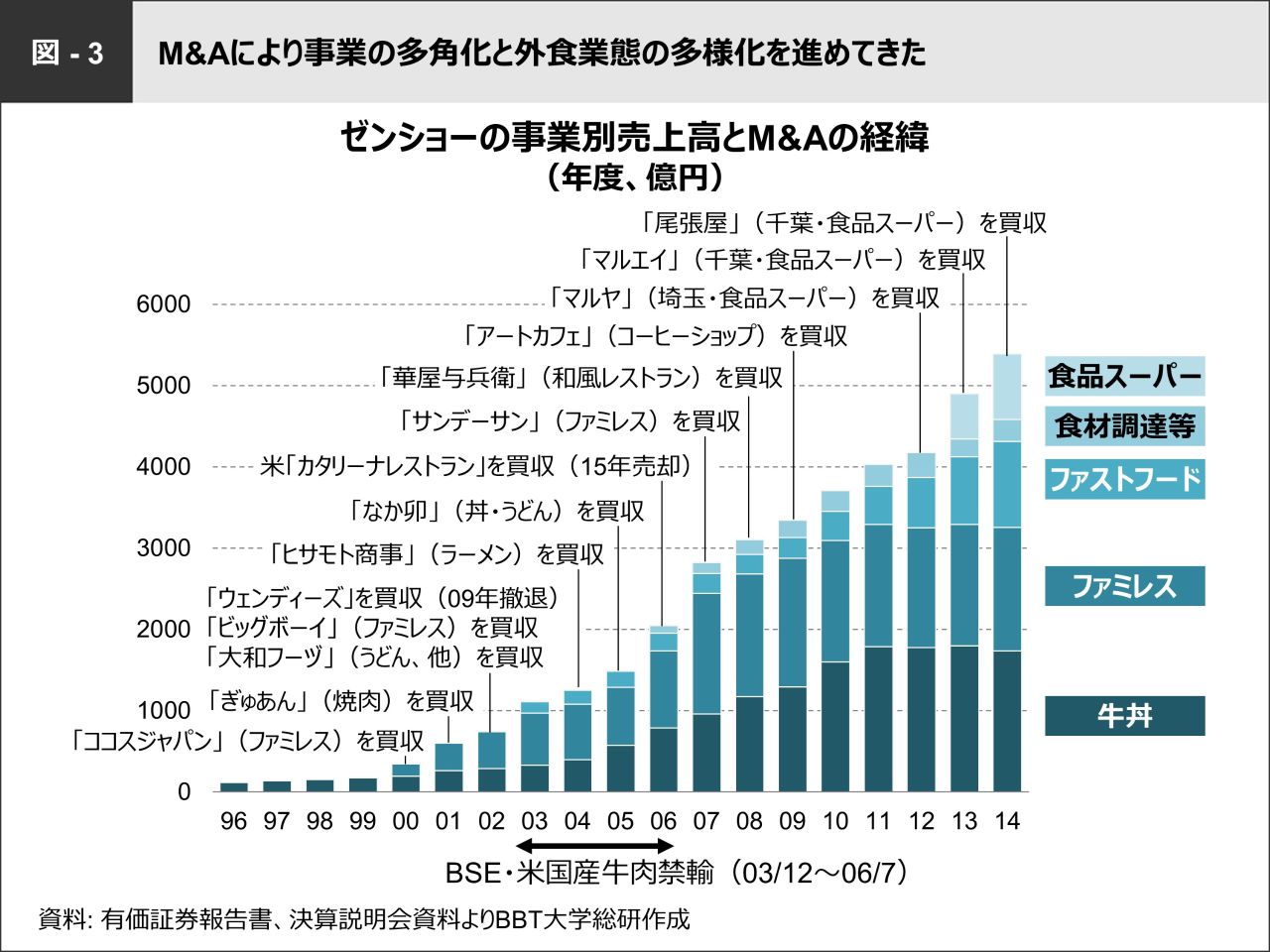

# 企業情報

次からはBBT大学学長・大前研一による「課題と戦略」案が続きます。経営に正解はありません。読み進める前に、あなたが経営者であったならどうするか、一度考えてみてください。

※本解説は2015/4/26 BBT放送のRTOCS®を基に編集・収録しています。

●大前の考える今回のケースにおける課題とは

1982年の創業以来、牛丼チェーン「すき家」を中核業態とするゼンショーはBSE問題発生後、業界全体が利益率の悪化に苦しむなか、果敢な出店攻勢で牛丼チェーン国内シェア5割を占めるに至ったが、無理な店舗展開は人件費にしわ寄せされ労務問題が顕在化している。また、M&Aによる規模拡大と多角化を進め、国内外食チェーンの売上高で日本マクドナルドに次ぐ業界2位に成長したが、規模拡大の効果は発揮されず利益は悪化している。同社成長の原動力であったM&Aと出店攻勢が破綻を来した今、利益回復のための戦略転換が課題となっている。

==

◆外食チェーン国内2位まで成長してきたゼンショー

#マクドナルドに迫る4000億規模の売上高

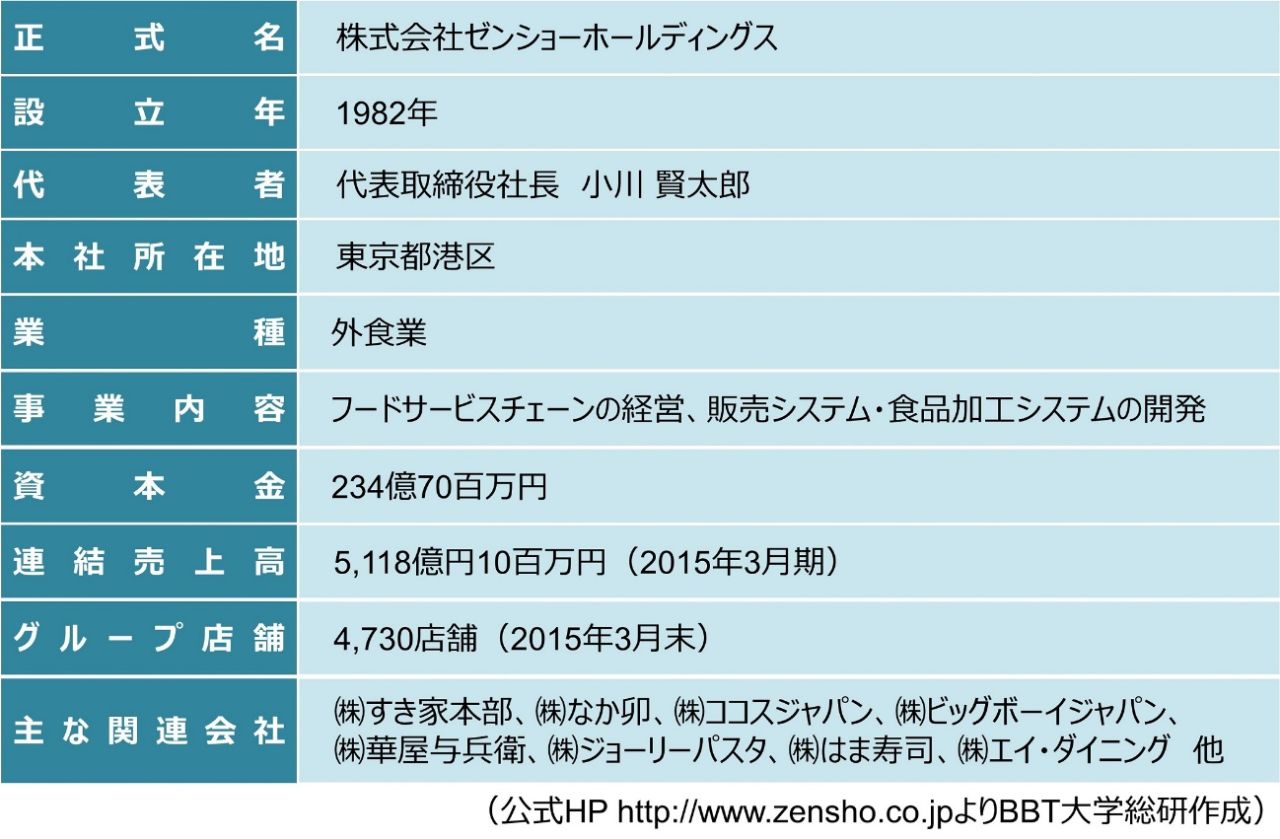

ゼンショーは、傘下全店売上高が4000億円規模を誇る外食チェーンです。これは国内外食チェーン業界において日本マクドナルドに次ぐ2位の規模となります。トップのマクドナルドは、食材の品質問題が尾を引き急速に売上を落としているので、2015年度はゼンショーが全店売上高ベースで国内トップになる見通しです。以下、国内外食チェーンの売上高ランキングのトップ10には、すかいらーく、コロワイド と続き、日清医療食品 、プレナス 、モンテローザ や日本ケンタッキー・フライド・チキン・ホールディングスなどが入っています(図−1)。

◆ゼンショーの多角経営の実態

#牛丼からファミレス、回転寿司、うどん、ラーメン、コーヒーまで網羅

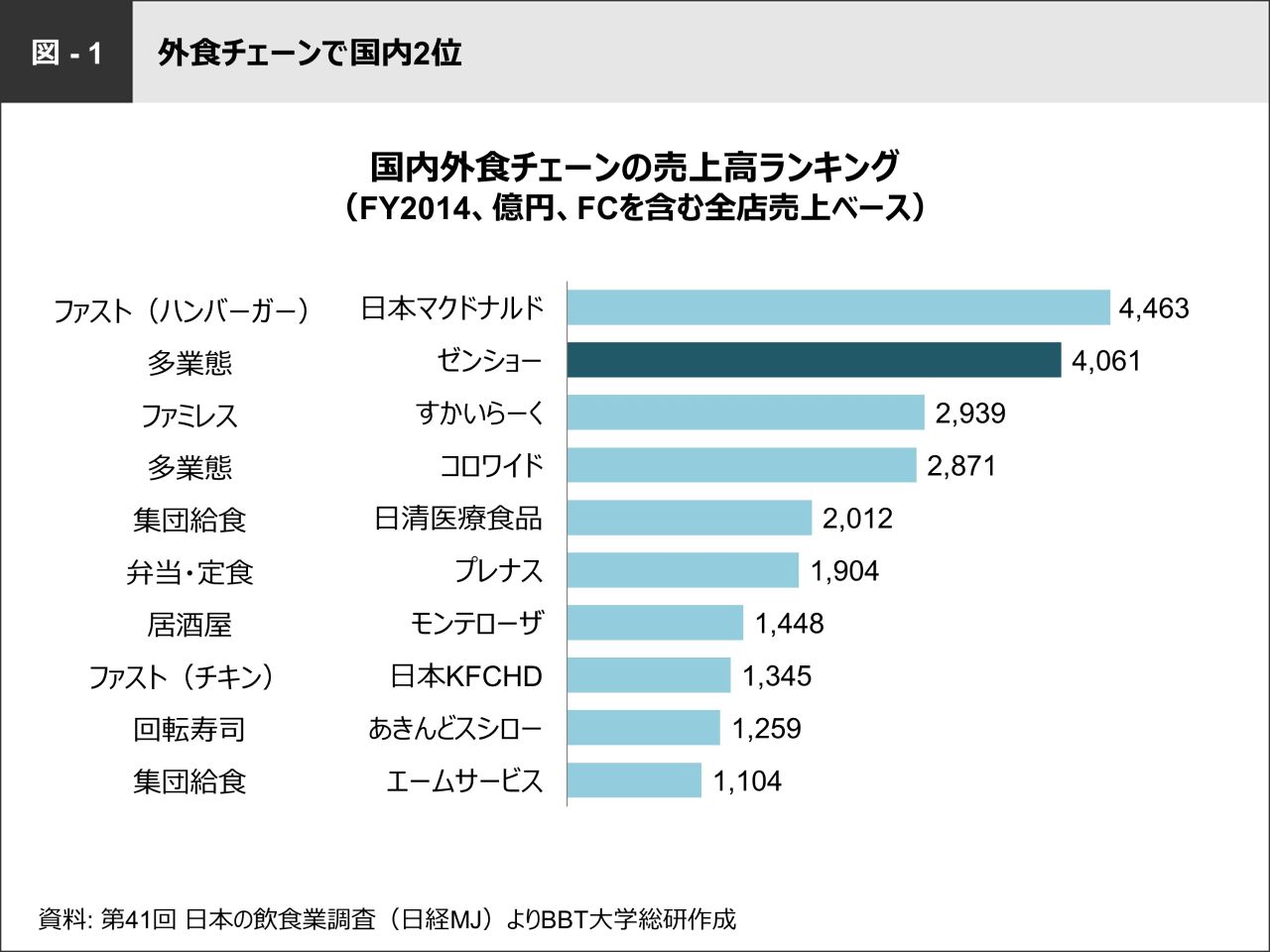

ゼンショーの売上構成を見ると、外食事業のほか、食材の調達・製造・物流、流通小売(食品スーパー)まで展開しています。

外食事業はグループ売上の約3分の1を「すき家」「なか卯」の二2つで展開している牛丼チェーンが占め、さらに約3分の1をファミレスの「ココス」、ステーキの「ビッグボーイ」など数種の形態を持つレストラン業態が占めています。そして、牛丼以外のファストフードにおいては、回転寿司「はま寿司」、うどん「久兵衛屋」「瀬戸うどん」、ラーメン「伝丸」、コーヒーショップ「モリバコーヒー」「カフェミラノ」があり、実に多様な業態を抱えていることがわかります(図−2)。

#M&Aによる多角化戦略とその限界

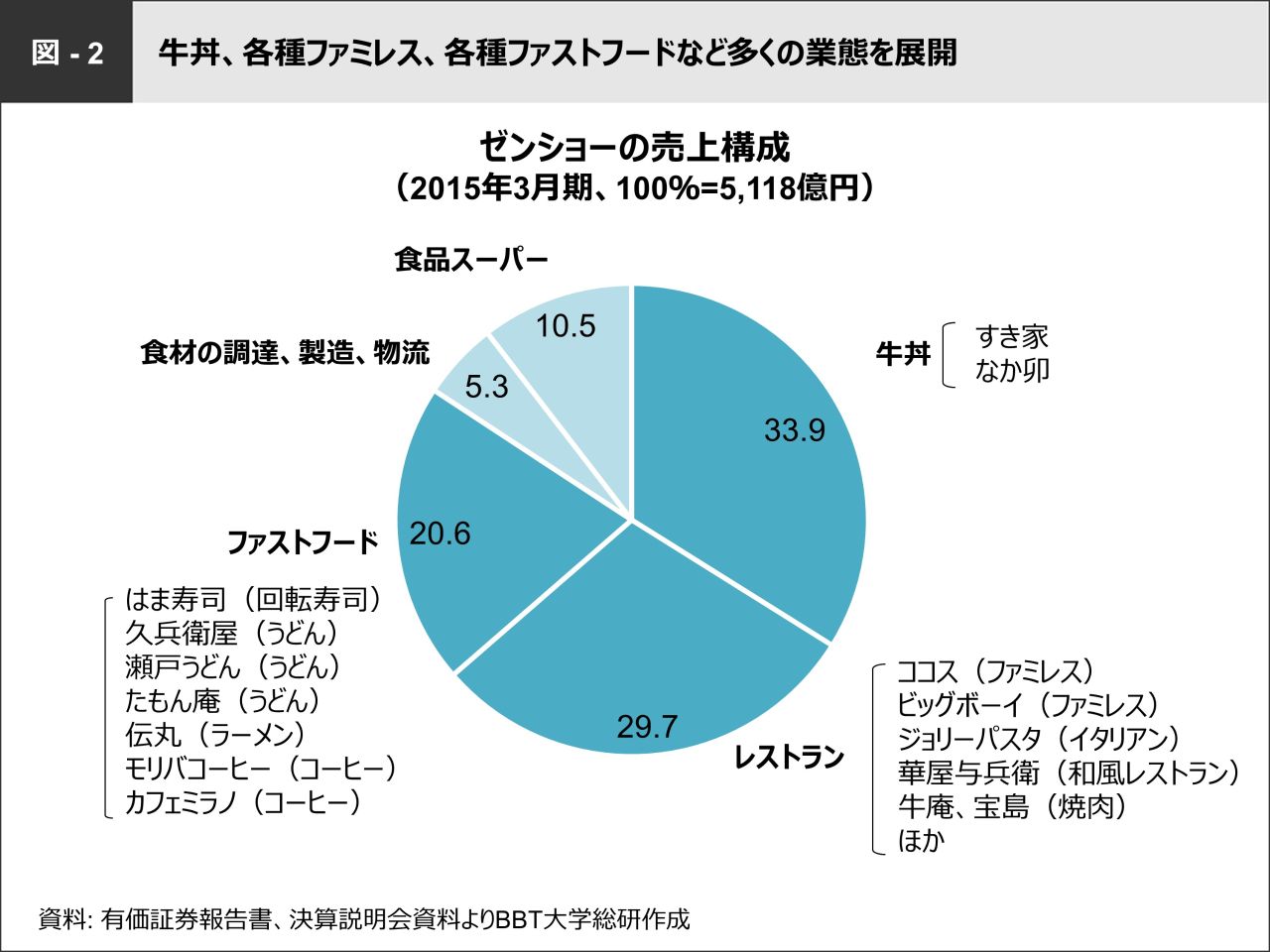

ゼンショーの成長を支えてきた二2つの原動力は、M&Aと「すき家」を中心とした直営店の出店攻勢です。M&Aは2000年以降、ほぼ毎年1社の勢いで行われており、事業の多角化と外食業態の多様化を進めてきました(図−3)。その狙いは、食材の調達から製造、物流、小売、外食サービスに至るフードビジネスのバリューチェーンを一貫して手がけることによる収益力の追求と、規模の経済性によるコストメリットの追求です。

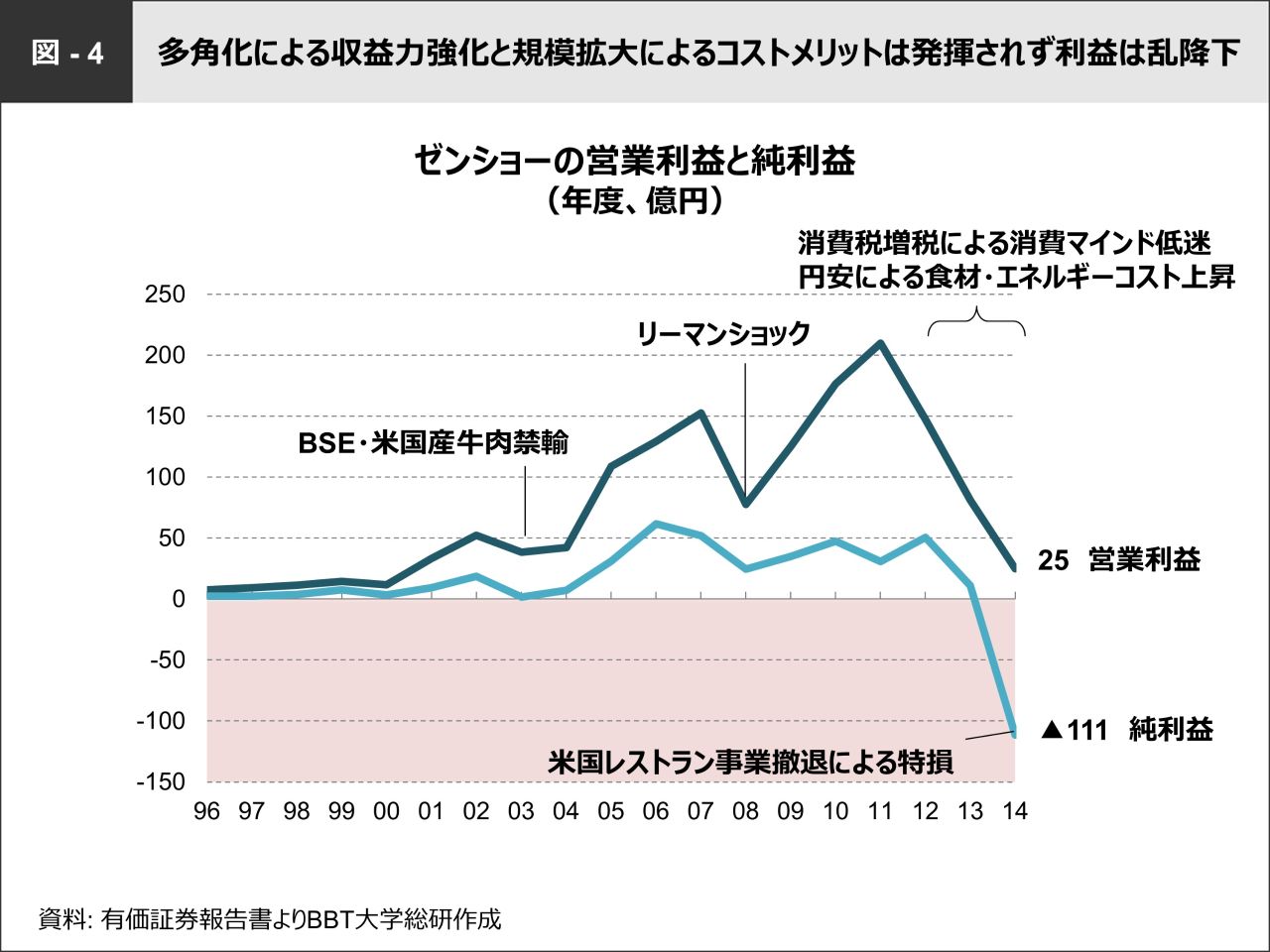

M&Aにより多角化を進めつつ増収を続ける一方で、営業利益及び純利益は乱高下しています。直近の2014年度は、米国で買収したレストラン の撤退による特別損失を出しており、純利益で111億円の赤字となりました。営業利益を見ても、BSE問題による米国産牛肉禁輸 やリーマンショックなど随所で減益を繰り返しています。2011年以降は消費税増税による消費マインドの低迷、さらには円安による食材・エネルギーコストの上昇などが要因となり、急速に減益している状況です。このように減益の要因は様々ですが、総じてM&A戦略で意図した多角化による収益力強化と規模拡大によるコストメリットは、充分に発揮されているとはいえず、むしろコストの増加を招いているのが現状です(図-4)。

#M&Aによる多角化のツケで営業利益率が低迷

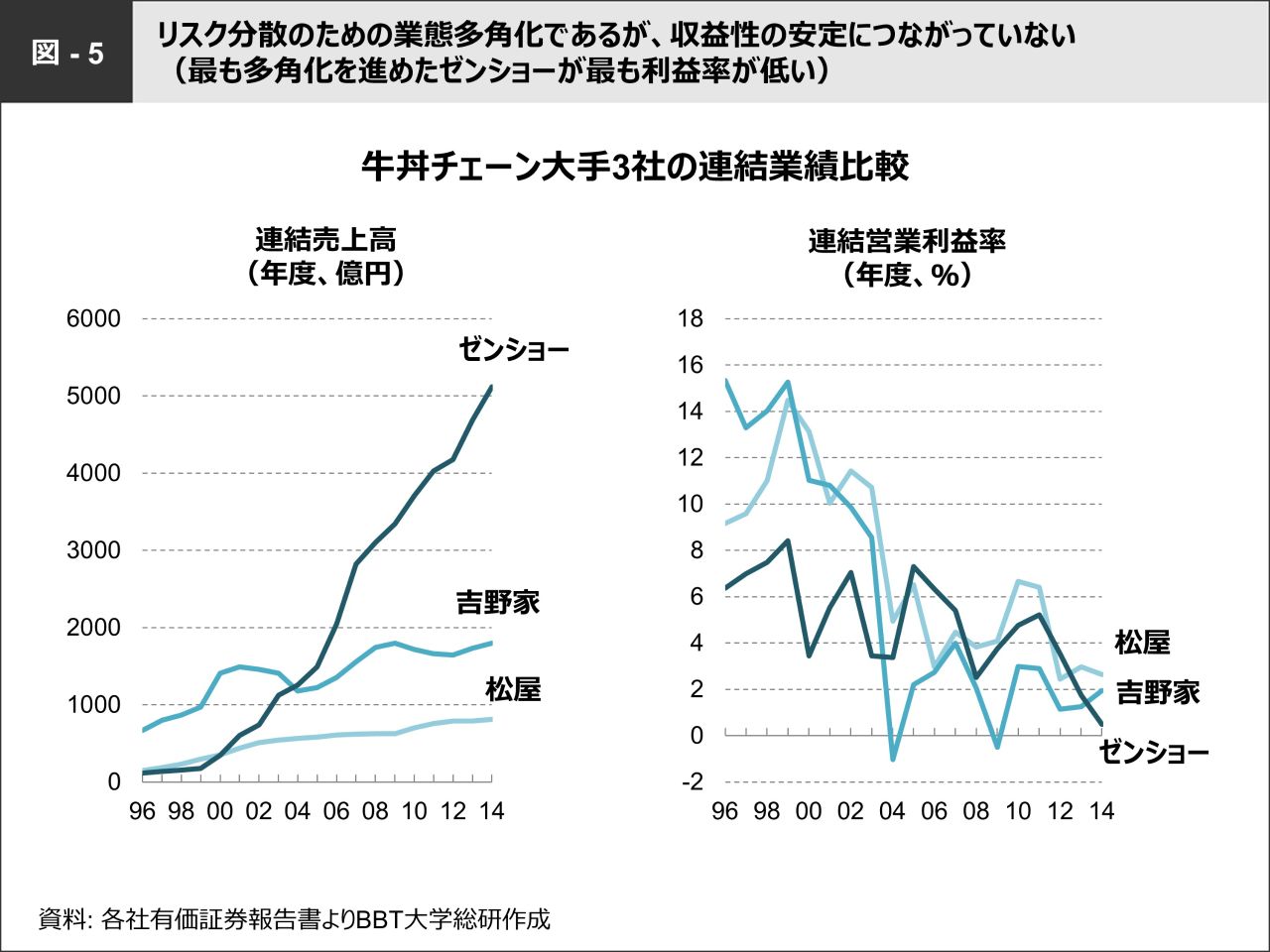

業態を多角化することで売上を伸ばし、連結売上高は“ひとり勝ち”のようにも見えます。しかし[図−5/牛丼大手3社の連結業績比較]が示すように、連結営業利益率においては“ひとり負け”といえるほど落ちているのです。他2社と比較すると、最も多角化を進めてきたゼンショーの利益率が最低の結果になっています。結局リスク分散のための業態多角化は、収益性の安定につながらなかったということになります。

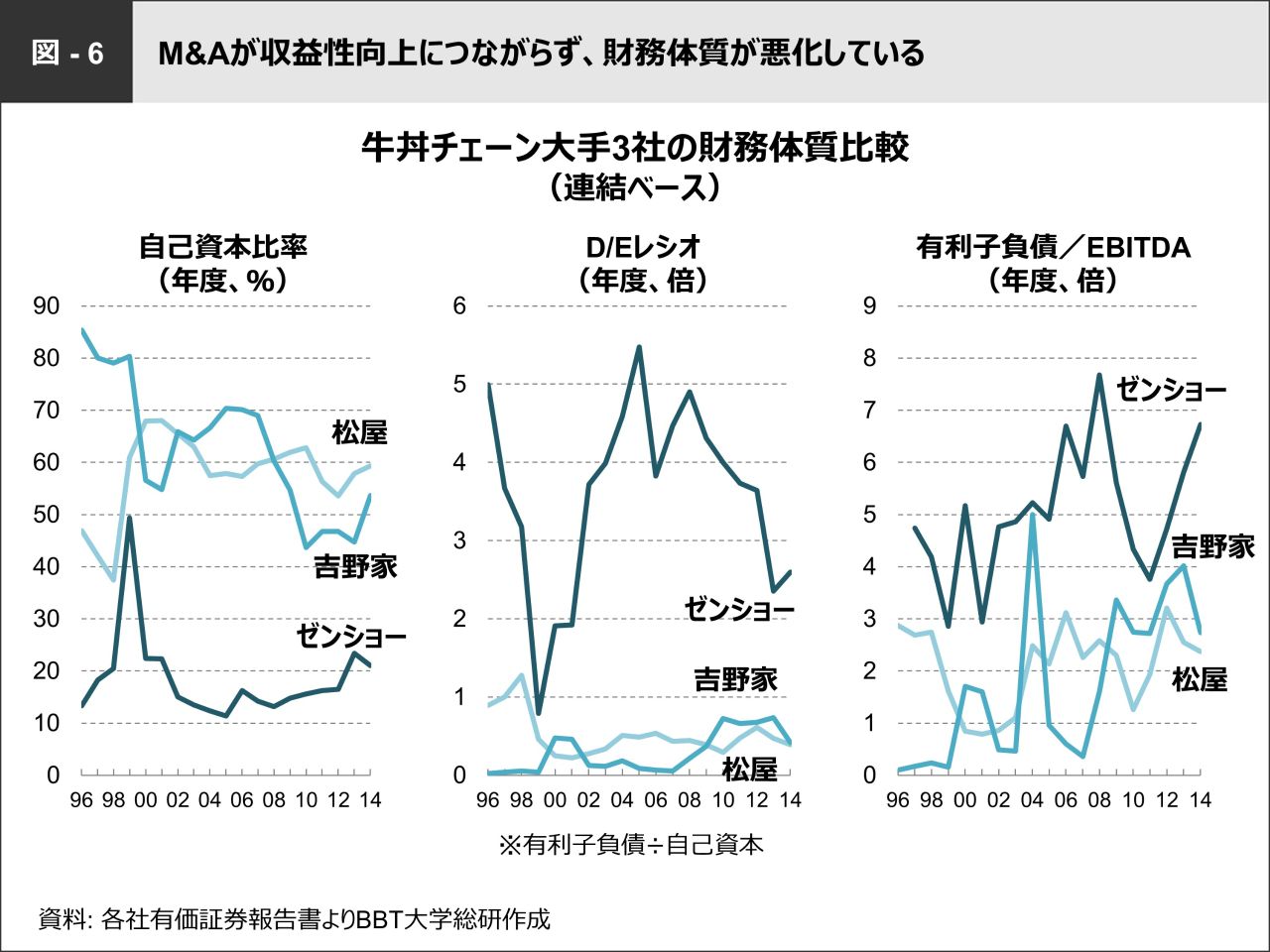

結局、M&A戦略は収益性の向上にはつながらず、財務体質の悪化を招きました(図−6)。牛丼チェーン大手3社を比較しても、ゼンショーの財務体質の悪化が表れています。まず際立つのは、自己資本率の低さです。おそらく、様々な投資銀行の勧めで「借りられるだけ借りてしまった」のではないかと推察できます。よって、当然のことながらD/Eレシオ は高く、財務の健全性を表す指標の一つとして有利子負債/EBITDA の値を見ても、その負債はEBITDAの5年から7年分程度です。致命的な借金を抱えているわけではありませんが、比較的穏健な戦略をとってきた吉野家や松屋に比べると良好とはいえません(図−6)。

◆BSE問題が引き金となり“限界”が見えてしまった牛丼

#牛丼市場シェアはゼンショーがトップ

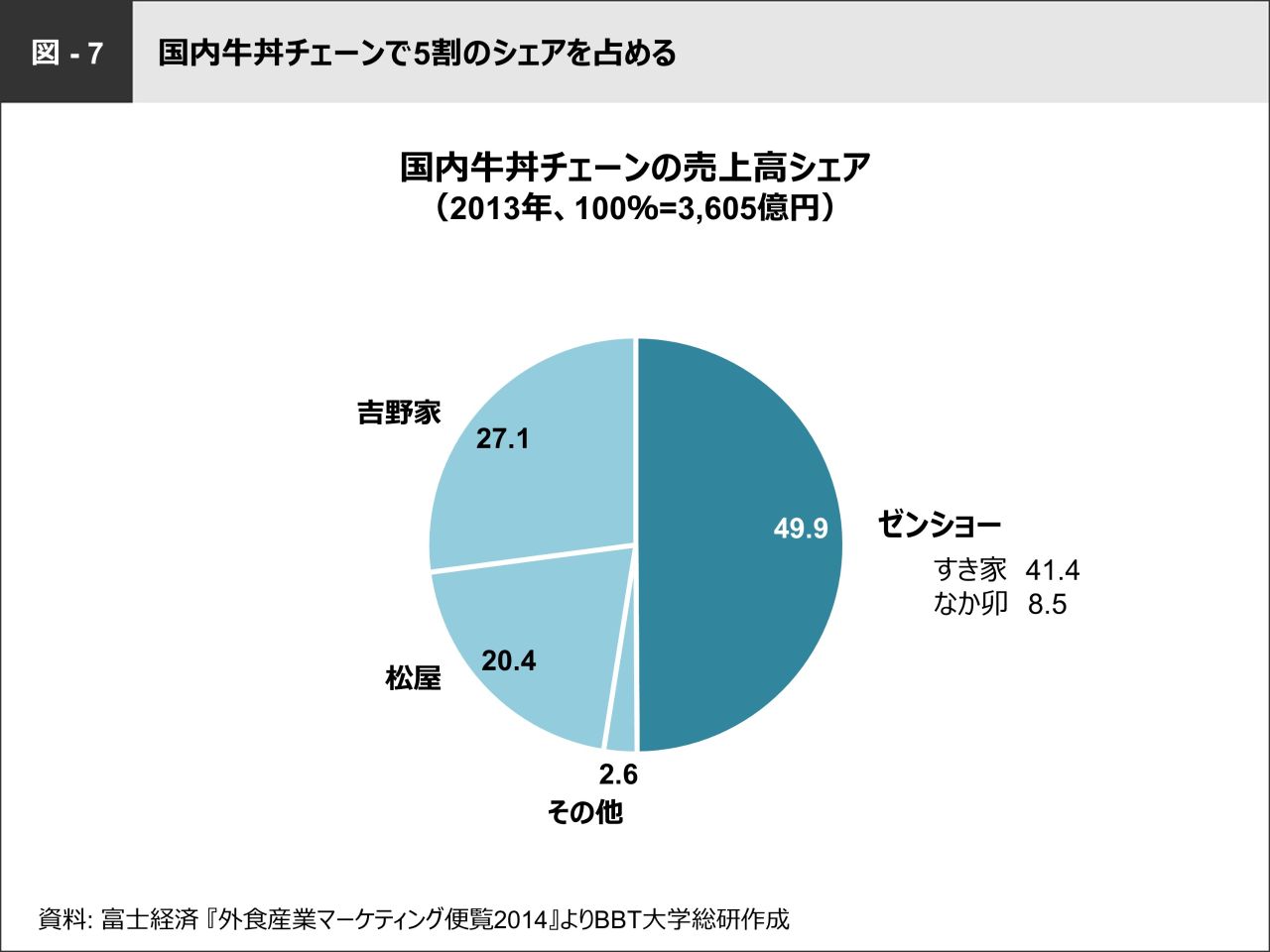

次に、ゼンショーの増収を支えたもう一つの原動力である牛丼チェーンとその出店戦略について掘り下げましょう。[図−7/国内牛丼チェーンの売上高シェア]をご覧ください。牛丼といえば「吉野家」を想像する人も多いと思いますが、国内における牛丼チェーンの最大手は、シェア41.4%の「すき家」です。「なか卯」の8.5%と合わせると、国内シェアの約50%をゼンショーが占めています。「吉野家」は27.1%、「松屋」が20.4%。この数字から、「ゼンショーの牛丼」がどれほど大規模であるかがわかります。

#高収益業態だった牛丼が薄利多売に

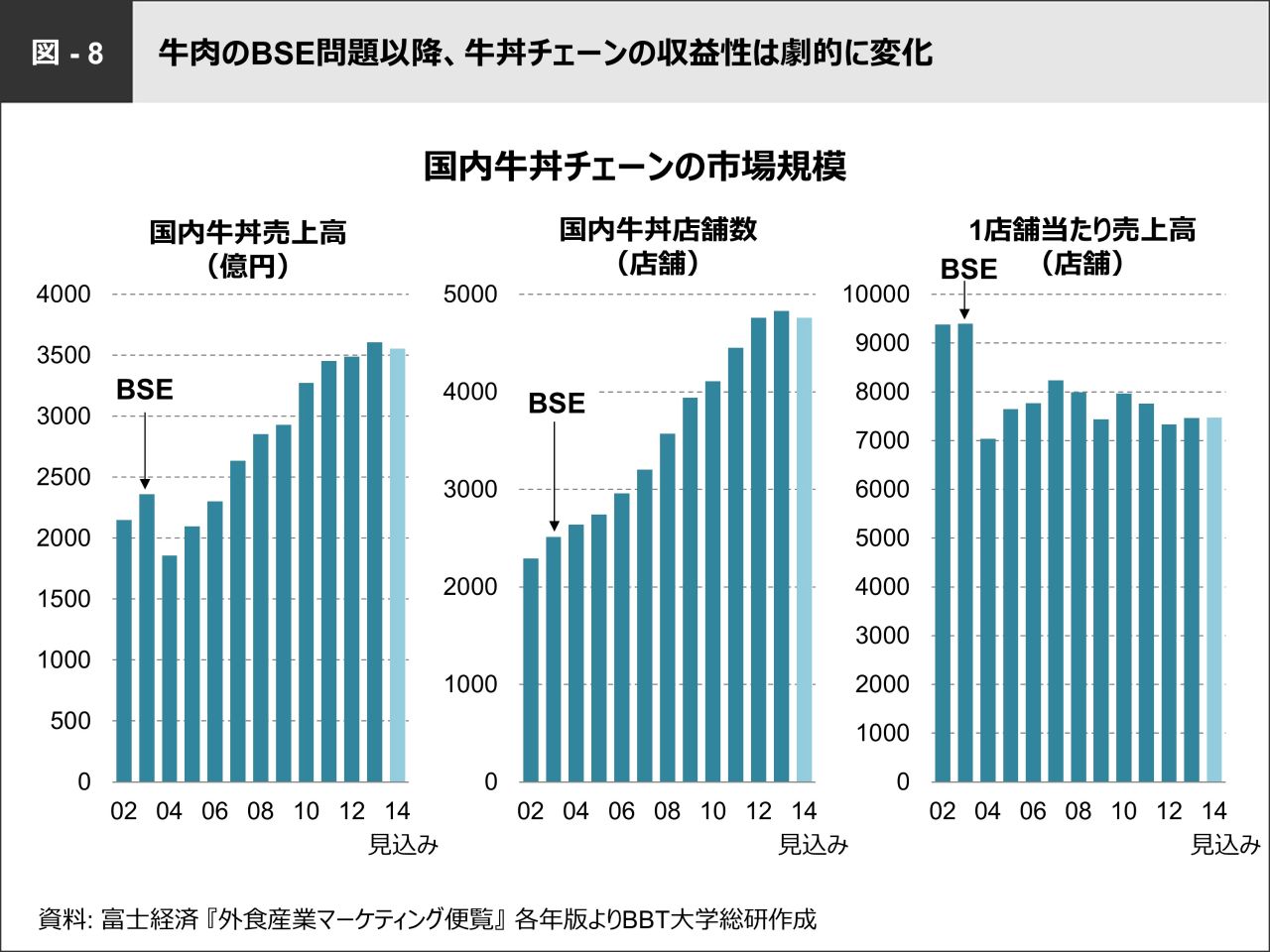

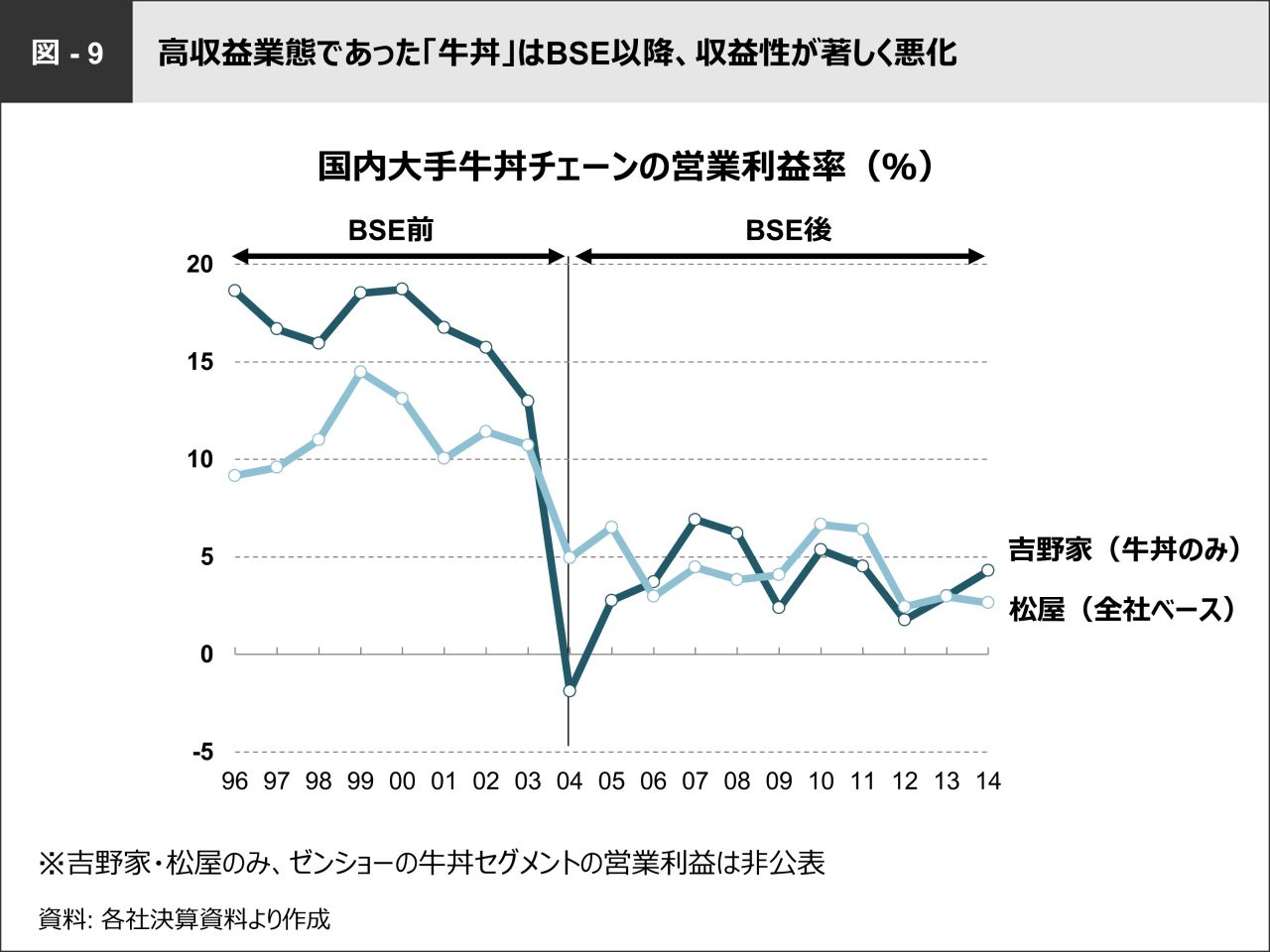

[図−8/国内牛丼の市場規模]を見ると、BSE問題を受けて米国産牛肉が禁輸となった後も市場規模・店舗数ともに成長を続けてきましたが、1店舗当たりの売上高はBSE問題前後で大幅に減少し、以降横ばいを続けているのが現状です。つまり、BSE問題以降ゼンショーのメイン業態である牛丼が、著しく収益性の悪い事業へと変わってしまったのです(図−9)。

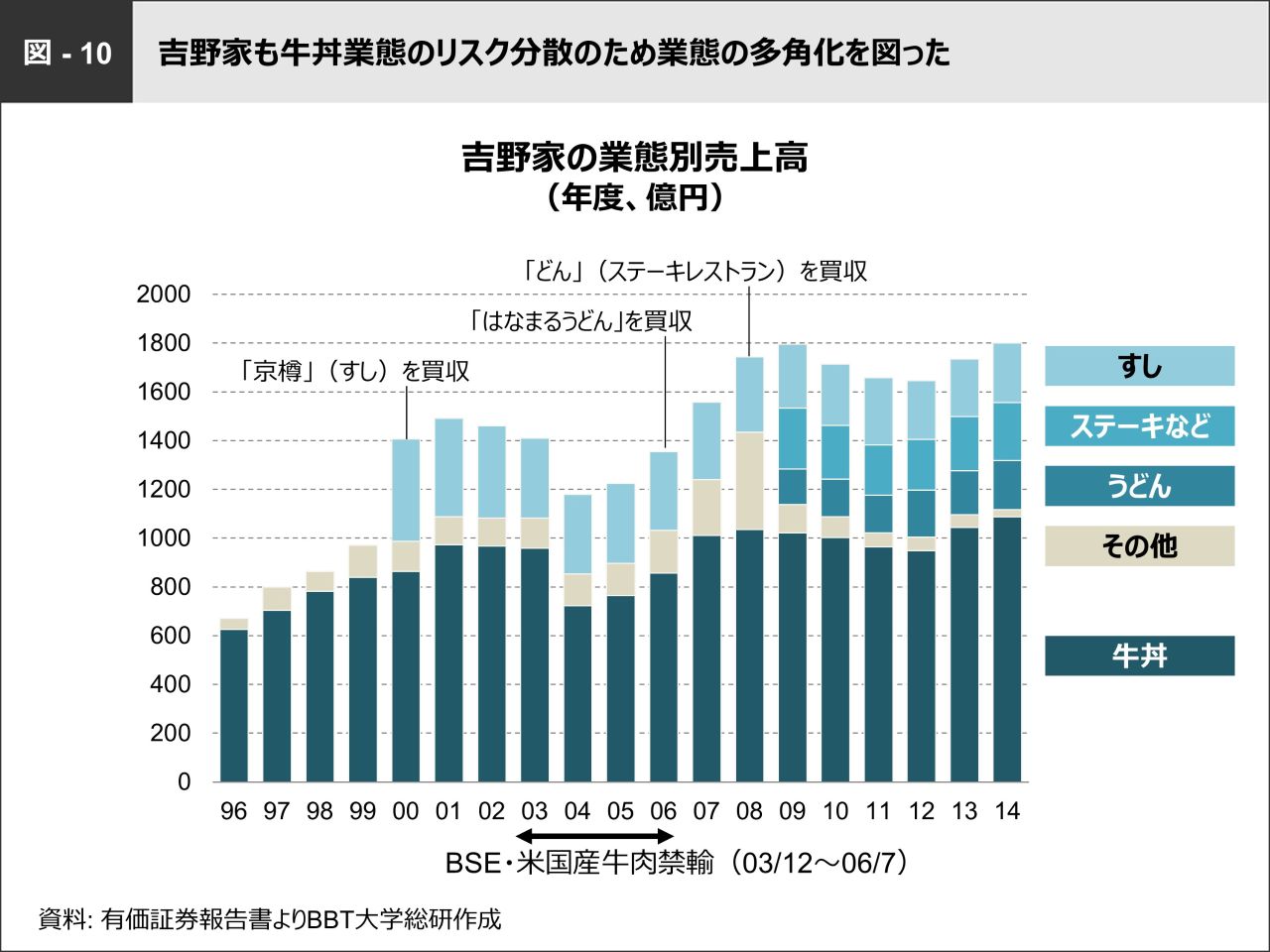

BSE問題が引き金となり、牛丼業態には“限界”が見えてしまいました。それを物語っているのが[図−10/吉野家の業態別売上高]です。牛丼の代名詞のような存在だった吉野家までもが、うどんの「はなまるうどん」やステーキレストラン「どん」などを買収し、牛丼業態のリスク分散として業態の多角化を図り始めたのです。

◆見誤った“攻めの戦略”が多くの問題を招くことに

#BSE問題以降も続けた出店攻勢

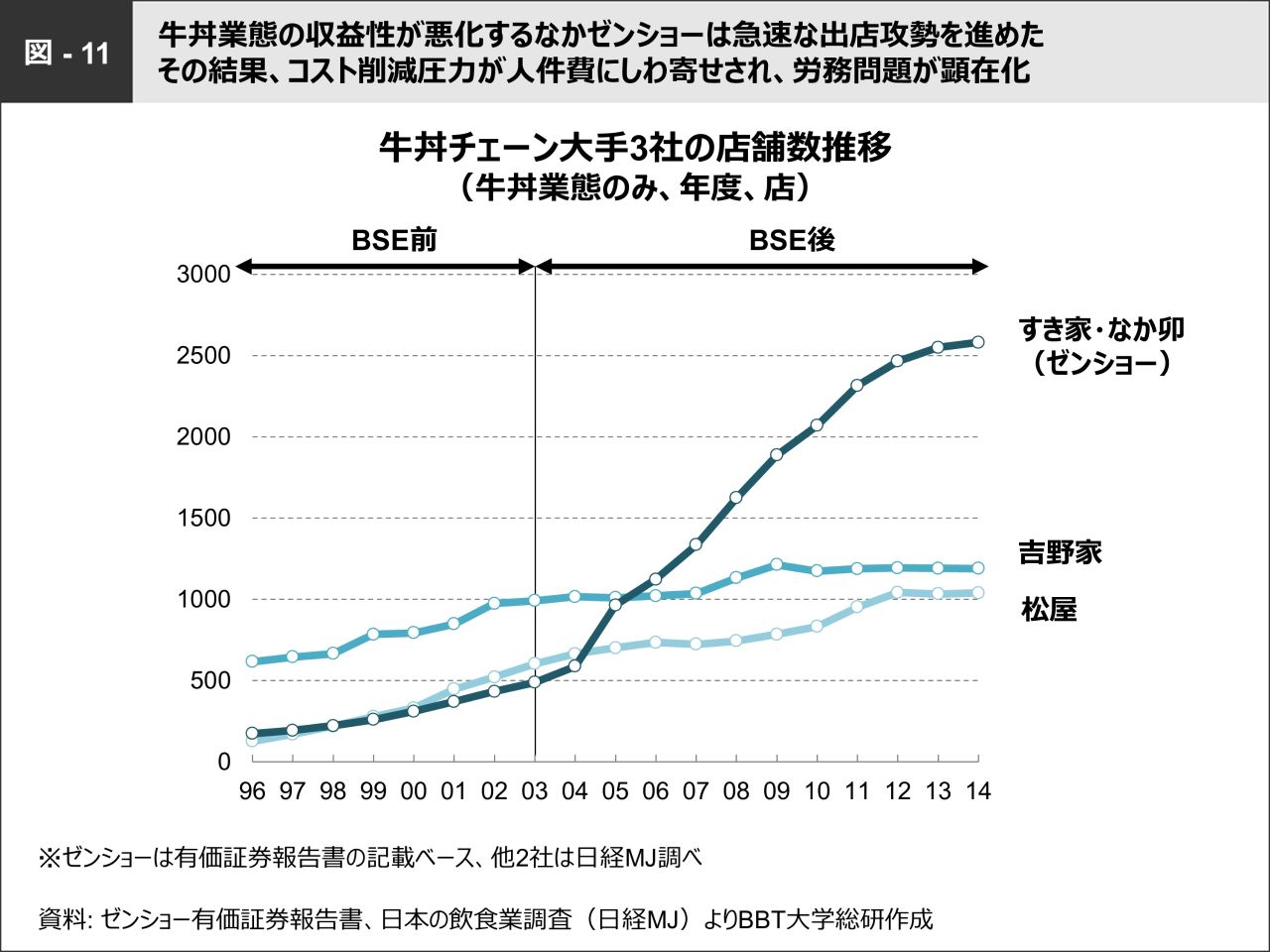

牛丼大手3社の店舗数について見てみると、吉野家はBSE問題以降、比較的出店を抑えてきました。松屋も同様の戦略をとってきたといえます。しかし、ゼンショーは牛丼業態の収益性が悪化するなかでも「すき家」の出店を爆発的に進め、「なか卯」を含めると2014年には2500店舗以上にまで増やしています。その結果、コスト削減圧力が人件費にしわ寄せされ、労務問題が顕在化するようになりました(図−11)。

#ワンオペが明るみに出てブラック企業イメージが浸透

昨今、新聞を賑わせたゼンショーの労務問題は、急速な出店攻勢によって発生した問題です。ゼンショーの顔とも呼べる「すき家」において、従業員が1名で店舗業務を担う、いわゆるワンオペ(ワン・オペレーション )が常態化していたことが発覚しました。このことは深刻な社会問題として捉えられ、瞬く間にブラック企業の烙印を押されるとともに強い批判を浴びました。現在、この問題の改善を進めていますが、解決のためには今後の人件費の増加は避けられません。

◆減少のファミレス、伸びるテイクアウト 明暗分かれる外食市場の業態

#テイクアウトの市場規模に注目

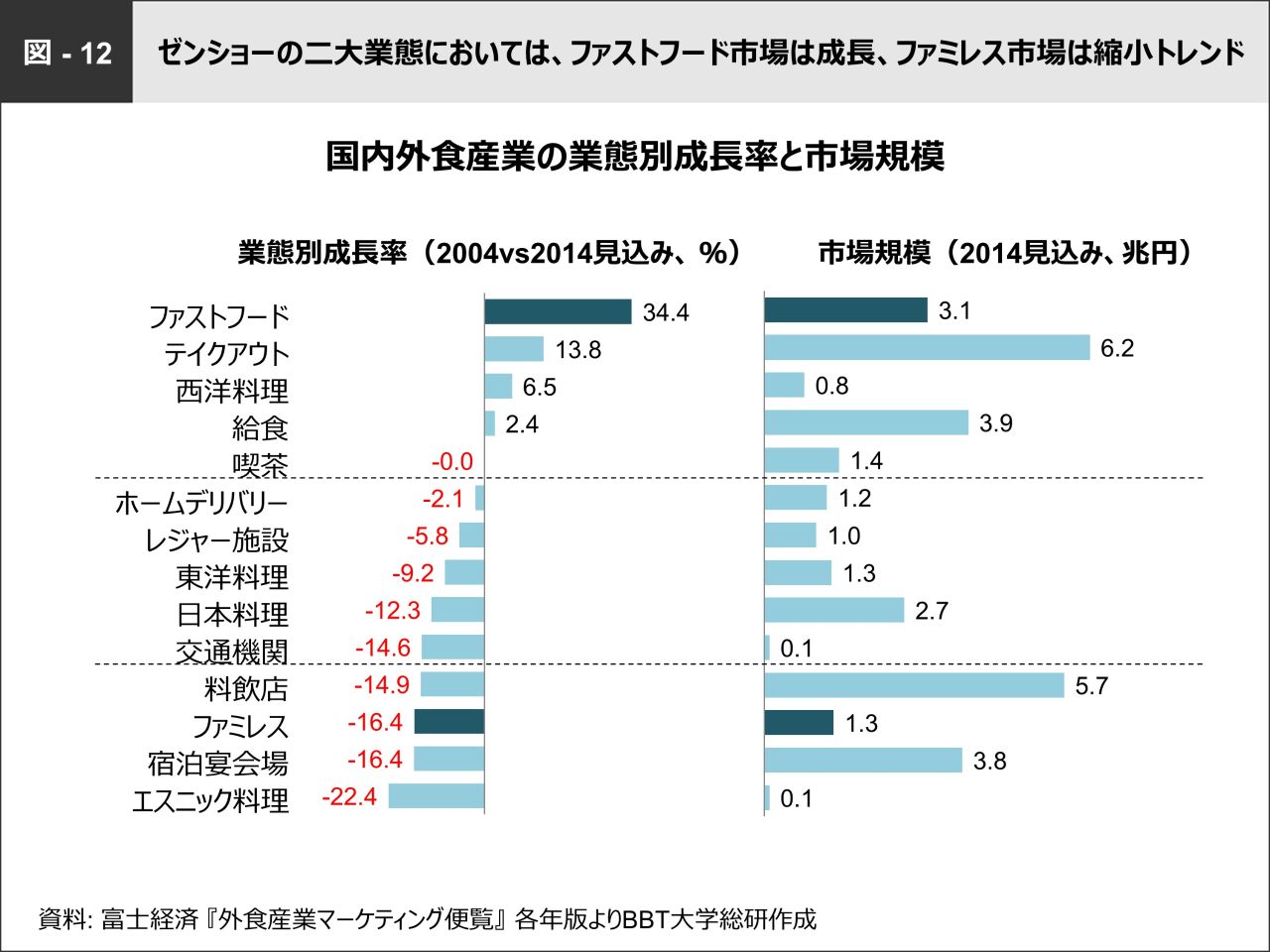

牛丼以外の業態にも目を向けていきましょう。前述のとおり、ゼンショーは多業態でありファミレスとファストフードの二大業態を展開しています。[図−12/国内外食の業態別成長率と市場規模]を見ると、ファストフード市場は成長率も高く、市場規模も3.1兆円と悪くありません。一方で、ファミレス市場は成長率がマイナス16.4%と大きく下落し、市場規模も1.3兆円ほどと縮小トレンドにあり業態の苦しさが表れています。

注目すべきはテイクアウト市場です。国内の単身世帯増加を背景に成長している業態で、各業態の中で最も大きな市場規模を形成していますが、ゼンショーはこのテイクアウト市場に弱いのが現状です。

#ファストフードでは回転寿司、うどん・そばが伸びている

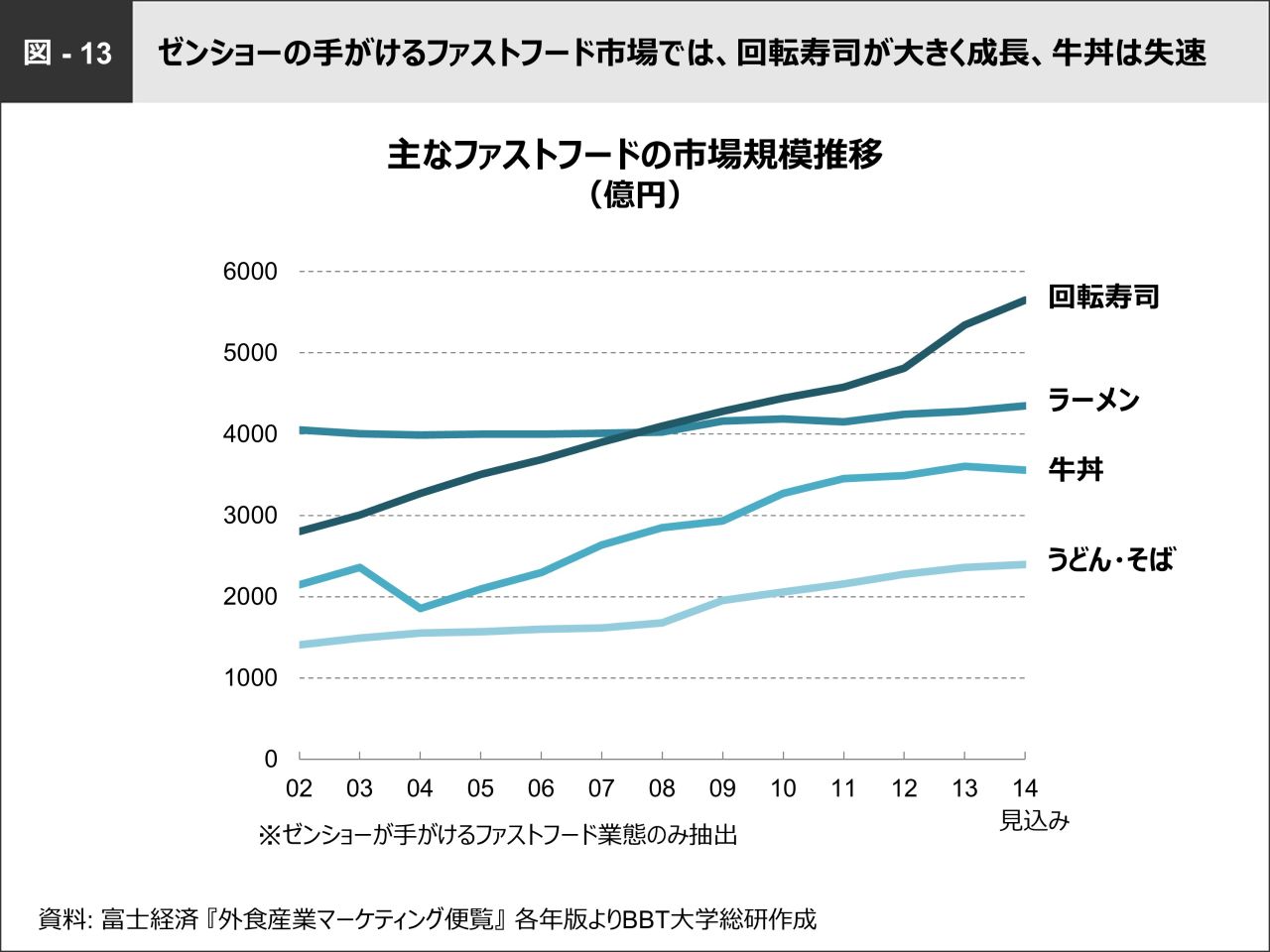

成長市場であるファストフードにおいては、ゼンショーは牛丼、回転寿司、ラーメン、うどん・そばを持っています。なかでも興味深いのが回転寿司で、近年非常に伸びてきています。うどん・そばも堅調に成長を続けており、ラーメンは横ばい、牛丼は近年頭打ち状態で失速傾向にあるといえるでしょう(図−13)。

◆高付加価値化&コスト削減による利益率重視戦略を

#破綻した二2つの成長戦略

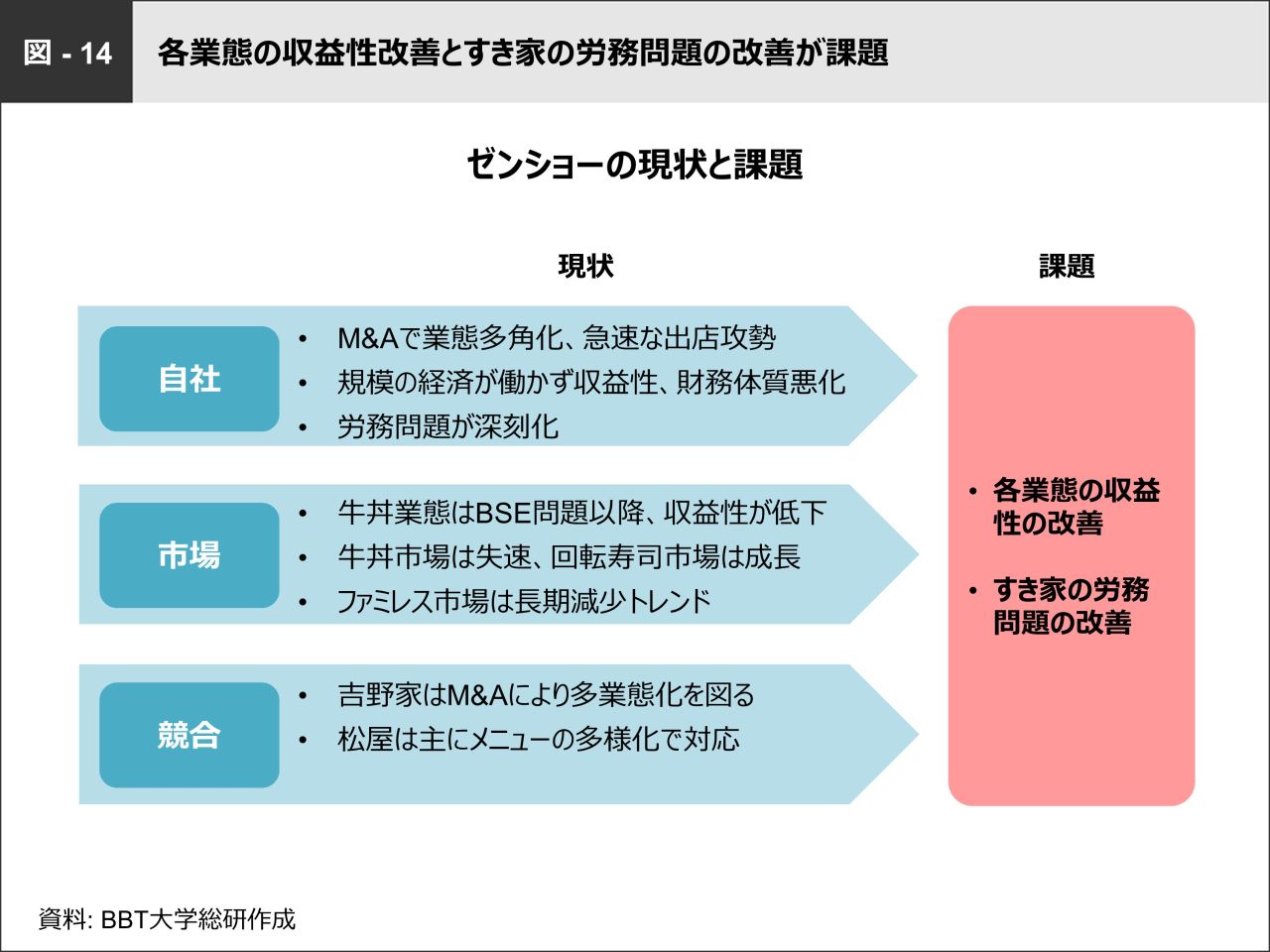

ここまでで浮き彫りになってきたゼンショーの現状を整理すると、成長を牽引してきたM&Aと出店攻勢の二2つの戦略が収益力の強化につながらず、逆に利益率、財務体質の悪化を招き、さらには労務問題を引き起こしたということです。したがって、この二2つの戦略を見直し、いかに収益性の改善、労務問題の改善をしていくかが課題となっています(図−14)。

#客単価を向上させる 高付加価値路線の探求が必要

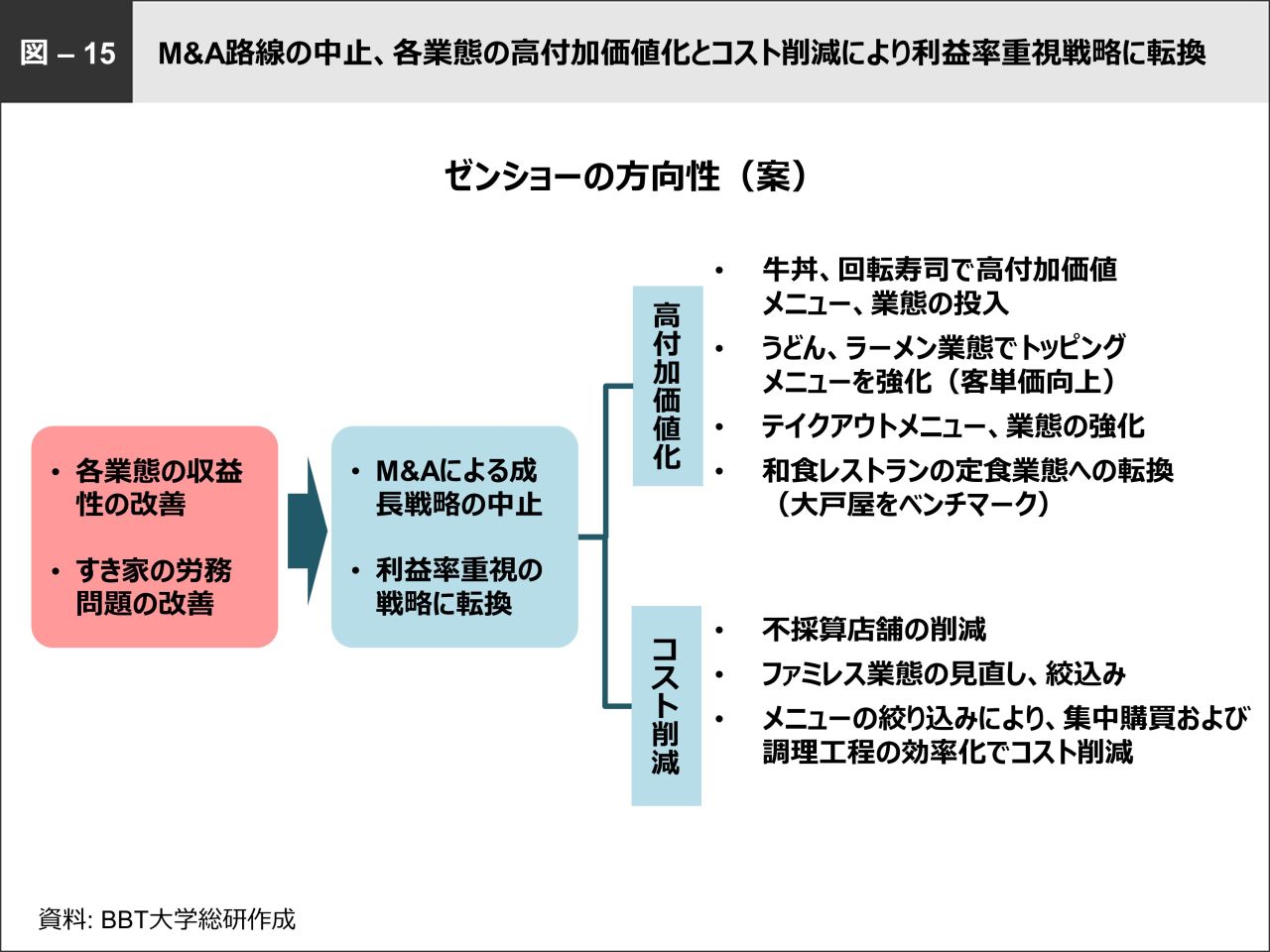

これまでのようにM&Aや店舗拡大に頼る成長戦略ではなく、利益率を重視した戦略へと転換していかなければなりません。

そのためにはまず、全体的に高付加価値路線を探る必要があるのではないかと思います。例えば、寿司といえば日本を代表するファストフードですが、時代を経るごとに洗練され高級料理へと昇華しました。現在、200円、300円のラインで勝負している牛丼も、素材や製法、提供スタイルを洗練させることで、800円、1000円というものも可能になると考えます。当然、回転寿司にも高付加価値メニューや業態を投入していくことを検討します。ラーメンやうどん業態は、トッピングメニューを強化することで客単価向上を図ることができ出来ます。また、テイクアウトメニューの研究を今以上に進め、強化を図る必要があると思います。

和食レストランについては、増えすぎてしまった店舗を整理しながら、「大戸屋 」のような定食業態への転換を進めていくのがよいでしょう。

#本当に自信を持てる業態のみを残すべき

一方で、コスト削減も必要になります。これまで過度な出店戦略で人件費を抑制してきた結果、ブラック企業のレッテルを貼られてしまったわけですから、今後は名誉回復のためにも人件費拡大は避けられません。このような点を勘案しながら、総合的にコスト削減を進めなければならないのです。労務問題の主因となっている過剰店舗については、不採算店舗を中心に整理縮小を進めていくべきでしょう。

そして、多岐にわたる業態はメニューの増加や調理工程の複雑化を招き、セントラルキッチンの効率性を活かせずコスト増加の原因となります。したがって、本当に自信を持てる業態以外はもうやらないぐらいの覚悟で絞り込む必要があります。メニューの絞り込みをすることで、集中購買や調理工程を効率化することでき、コスト削減につながります。

ゼンショーはある意味、今の状態では運営不能です。業態が20あれば、経営者がよほどの天才であるか、もしくは20人の天才がいなければ、企業としてやっていくことは困難です。ですから今は戦線を見直す時期と捉え、高付加価値化・コスト削減の両輪で収益の完全回復を示さなければ、収拾のつかない悪循環に陥るのではないかと思います(図−15)。

◆まとめ/ゼンショーホールディングスの戦略案

●戦略案1

M&Aによる成長戦略を中止し、利益率を重視した戦略へと転換。牛丼の高付加価値メニュー投入、うどん、ラーメンの客単価向上、和食レストランの定食業態への転換等により、高付加価値路線化を図る。

●戦略案2

不採算店舗の整理など過剰店舗の整理縮小。多業態戦略の見直し、業態の削減。メニューの絞り込みによる調理工程の効率化など、徹底したコスト削減を行う。

(RTOCS® 2015/4/26放送より編集・収録)

==

●本書籍は以下より購入いただけます。

BBTリアルタイム・オンライン・ケーススタディ Vol.6

もしも、あなたが「ゼンショーCEO」「島精機製作所社長」ならばどうするか?

https://www.amazon.co.jp/dp/4907554311

●RTOCSバックナンバー

http://www.bbt757.com/pr/rtocs/

※本書収録の情報について

■本書はBBT大学総合研究所が学術研究及びクラスディスカッションを目的に作成しているものであり、当該企業のいかなる経営判断に対しても一切関与しておりません。■当該企業に関する情報は一般公開情報、報道等に基づいており、非公開情報・内部情報等は一切使用しておりません。■図表及び本文中に記載されているデータはBBT大学総合研究所が信頼できると判断した各種情報源から入手したものですが、当総研がその正確性・完全性を保証するものではありません。■BBT大学総合研究所として本書の情報を利用されたことにより生じるいかなる損害についても責任を負うものではありません。